Grup Penanganan Anti Pencucian Uang dan Pencegahan Pendanaan Terorisme (GPUT) berpartisipasi menjadi Narasumber dalam kegiatan Pembekalan Calon Pengawas Level Staf yang diselenggarakan oleh Departemen Organisasi dan Sumber Daya Manusia (DOSM). Kegiatan ini dilaksanakan pada tanggal 19 September 2022 secara tatap muka penguatan SDM pada core function OJK khususnya terkait pengaturan dan pengawasan bidang Pasar Modal (PM) dan Industri Keuangan Non Bank (IKNB).

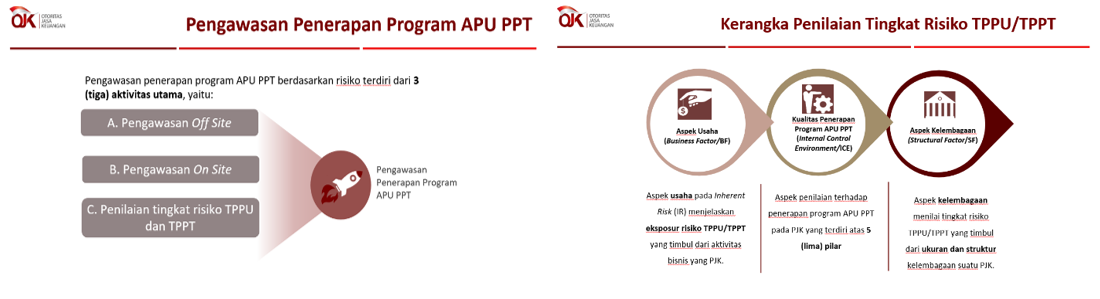

Pada kesempatan tersebut Grup Penanganan APU PPT diwakili oleh Sdr. Mulyadi Husin dan Sdri. Friska Fardhina H. memaparkan materi terkait Penerapan Program APU PPT yang difokuskan dari sisi mekanisme pengawasan off-site dan on-site mulai dari perencanaan sampai dengan tindak lanjutnya, dengan cakupan sebagai berikut:

a. Rezim APU PPT, mencakup pembahasan terkait keanggotaan FATF dan APG on Money Laundering; keanggotaan OJK pada Komite TPPU; dasar hukum pengawasan program APU PPT oleh OJK yang mencakup kewenangan atas pengawasan terhadap kewajiban pelaporan kepada PPATK beserta pengenaan sanksinya; dan publikasi FATF terkait daftar negara berisiko tinggi dan tidak koperatif serta index terkait lainnya.

b. Definisi Tindak Pidana Pencucian Uang (TPPU) dan Tindak Pidana Pendanaan Terorisme (TPPT), yang disertakan dengan penjelasan terkait tahapan pencucian uang dan pendanaan terorisme; karakteristik TPPT; perbedaan TPPU dan TPPT; modus operandi TPPU; proses pendanaan terorisme; jenis Tindak Pidana Asal (TPA) berdasarkan UU TPPU; dan peran penting Penyedia Jasa Keuangan (PJK) sebagai garda terdepan dalam mencegah terjadinya TPPU/TPPT.

c. Penilaian National Risk Assessment (NRA) dan Sectoral Risk Assessment (SRA) yang dilakukan sejak tahun 2015 untuk NRA dan 2017 untuk SRA, concern terkait pentingnya internalisasi NRA dan SRA, baik dari sisi OJK maupun PJK.

d. Latar belakang pengawasan program APU PPT berbasis risiko, yaitu berasarkan Rekomendasi FATF Nomor 1 terkait assessing risk and applying risk based approach yang telah diturunkan ke dalam POJK APU PPT, SEOJK APU PPT Sektoral, SEDK Pedoman Pengawasan Berbasis Risiko atas masing-masing jenis PJK, dan SEDK terkait SIGAP.

e. Siklus pengawasan program APU PPT berbasis risiko, yaitu diawal dengan penilaian tingkat risiko yang selanjutnya akan digunakan dalam penentuan rencana pengawasan sesuai dengan tingkat risikonya (Tinggi-1 tahun sekali, Sedang-2 tahun sekali, Rendah-3 tahun sekali). Selanjutnya dilakukan pengawasan mencakup kepatuhan penerapan Lima Pilar Program APU PPT dan kewajiban pelaporan. Setelah dilakukannya pemeriksaan, Pengawas wajib mengkinikan tingkat risiko PJK dan melakukan tindak lanjut pengawasan berupa pemberian pembinaan dan/atau pengenaan sanksi.

f. Pengawasan off-site antara lain dilakukan dengan memantau penerapan program APU PPT melalui analisis laporan atau dokumen terkait APU PPT yang wajib disampaikan oleh PJK kepada OJK dan memantau perkembangan modus TPPU/TPPT melalui sumber informasi lainnya yang relevan.

g. Pengawasan on-site (pemeriksaan) dilakukan dengan meneliti, menguji, dan menganalisis Lima Pilar Program APU PPT yaitu Pengawasan Aktif Direksi dan Dewan Komisaris, Kebijakan dan Prosedur, Pengendalian Intern, Sistem Informasi Manajemen, serta SDM dan Pelatihan.

h. Dalam proses penetapan nilai akhir dimungkinkan bagi Pengawas untuk melakukan professional judgement dengan mempertimbangkan antara lain tingkat kesadaran PJK menerapkan program APU PPT yang antara lain tercermin dengan dilakukannya upaya- upaya untuk memenuhi ketentuan dan kualitas kerja sama PJK dengan lembaga yang berwenang seperti PPATK, OJK, Bank Indonesia, dan penegak hukum.

i. Kewajiban penerapan program APU PPT secara keseluruhan mulai dari pengawasan aktif Direksi dan Dewan Komisaris; penugasan penanggung jawab program APU PPT; kebijakan dan prosedur terkait program APU PPT beserta implementasinya; CDD/EDD mencakup identifikasi, verifikasi, dan pemantauan atas nasabah, Beneficial Owner, dan transaksinya; transparansi Beneficial Owner; manajemen risiko terhadap nasabah berisiko tinggi; Politically Exposed Person (PEP); CDD sederhana dan pihak ketiga; pengkinian dan pemantauan nasabah; pengendalian intern; penerapan program APU PPT di jaringan kantor dan anak perusahaan; sistem informasi manajemen; serta SDM dan pelatihan mencakup pre-employee screening.

j. Kewajiban pelaporan kepada OJK adalah sebagaimana cakupan dalam pengawasan off-site dan laporan berdasarkan SEOJK DTTOT dan SEOJK PPSPM yaitu berupa tembusan laporan pemblokiran secara serta merta atau laporan nihil. Dalam hal ini, kepatuhan PJK atas kewajiban terhadap data DTTOT dan PPSPM wajib menjadi bagian dalam setiap pengawasan baik off-site maupun on-site.

k. Sementara kewajiban pelaporan ke PPATK di mana OJK berwenang melakukan pengawasan dan pengenaan sanksinya yaitu mencakup laporan LTKT, LTKM, dan LTKL yang dilaporkan oleh PJK melalui goAML milik PPATK. Pengawas OJK dapat mengakses goAML yaitu pada modul message board dan statistik yang dapat menjadi salah satu alert apabila terdapat suatu anomali pelaporan atau hal khusus lainnya yang dapat pula menjadi salah satu bahan penyusunan Audit Working Plan.

l. Sebagai tindak lanjut pemeriksaan, Pengawas diharapkan dapat mengenakan sanksi yang efektif, proporsional, dan menimbulkan efek jera sebagaimana diatur dalam Rekomendasi FATF No. 35 dan recommended action MER APG. Pengenaan sanksi diatur dalam Pasal 65 dan Pasal 66 POJK APU PPT, di mana Pengawas dapat mengenakan sanksi tidak hanya atas pelanggaran terhadap kewajiban pelaporan.

m. Panduan penggunaan SIGAP secara menyeluruh sebagai sistem aplikasi yang digunakan dalam pelaksanaan pengawasan program APU PPT mulai dari penilaian tingkat risiko, perencanaan pengawasan, beserta tindak lanjut dan hasil pengawasan, yang telah dilengkapi pula dengan user manual penggunaan SIGAP sehubungan dengan Peserta yang akan menjadi Pengawas.

Selanjutnya, kegiatan tidak hanya dilakukan dalam bentuk pemaparan materi namun juga dilakukan sesi tanya jawab dengan partisipasi peserta yang aktif. Diskusi mencakup keterkaitan antara penilaian tingkat risiko TPPU/TPPT dengan penilaian risiko PJK secara umum dan terkait kewajiban pelaporan atas transaksi keuangan yang dilaporkan kepada PPATK namun pengawasan dan pengenaan sanksinya dilakukan oleh OJK.

Selanjutnya, kegiatan tidak hanya dilakukan dalam bentuk pemaparan materi namun juga dilakukan sesi tanya jawab dengan partisipasi peserta yang aktif. Diskusi mencakup keterkaitan antara penilaian tingkat risiko TPPU/TPPT dengan penilaian risiko PJK secara umum dan terkait kewajiban pelaporan atas transaksi keuangan yang dilaporkan kepada PPATK namun pengawasan dan pengenaan sanksinya dilakukan oleh OJK.