SP 134/GKPB/OJK/IX/2024

SIARAN PERS

SEKTOR JASA KEUANGAN TERJAGA STABIL DENGAN KINERJA YANG BAIK, DI TENGAH KETIDAKPASTIAN YANG MASIH TINGGI

Jakarta, 6 September 2024. Rapat Dewan Komisioner Bulanan Otoritas Jasa Keuangan (OJK) pada 28 Agustus 2024 menilai sektor jasa keuangan terjaga stabil yang didukung oleh tingkat permodalan yang kuat dan likuiditas memadai di tengah ketidakpastian global akibat tensi geopolitik serta perlambatan perekonomian global.

Kinerja perekonomian global secara umum masih melemah dengan tingkat inflasi yang cenderung termoderasi. Kondisi tersebut diiringi dengan cooling down pasar tenaga kerja AS yang mendorong The Fed bersikap dovish, sehingga meningkatkan ekspektasi penurunan suku bunga kebijakan di 2024.

Di Eropa, indikator perekonomian masih belum solid di tengah inflasi yang persisten. Pasar mengekspektasikan Bank Sentral Eropa (ECB) akan menurunkan suku bunga pada pertemuan September 2024. Di Tiongkok, pertumbuhan ekonomi melambat dengan decoupling demand dan supply yang terus berlanjut. Hal ini mendorong pemerintah dan bank sentral terus mengeluarkan stimulus fiskal dan moneter.

Tensi geopolitik global terpantau meningkat sejalan dengan tingginya dinamika politik di AS menjelang Pemilihan Presiden di November 2024, serta potensi instabilitas di Timur Tengah dan di Rusia akibat eskalasi perang di wilayah perbatasan Ukraina. Selain itu, pelemahan demand secara global turut menyebabkan harga komoditas melemah.

Di tengah perkembangan tersebut, yield UST secara umum menurun dan dollar index melemah dipengaruhi terutama oleh ekspektasi penurunan suku bunga kebijakan oleh The Fed dalam waktu dekat. Hal ini mendorong mulai terjadinya aliran masuk modal (inflow) ke negara emerging market, termasuk Indonesia, sehingga pasar keuangan emerging market mayoritas menguat terutama di pasar obligasi dan nilai tukar.

Di domestik, pertumbuhan ekonomi tercatat di atas ekspektasi yang didorong oleh naiknya konsumsi rumah tangga dan investasi. Tingkat inflasi inti masih terjaga dan surplus neraca perdagangan berlanjut. Pertumbuhan ekonomi yang masih baik juga tercermin dari peningkatan kinerja emiten di Triwulan 2 2024, antara lain terlihat dari pendapatan dan penyerapan tenaga kerja yang tumbuh masing-masing sebesar 4,94 persen dan 2,73 persen yoy (Triwulan 1 2024: 2,64 persen\ dan 2,29 persen). Namun demikian, perlu dicermati pemulihan daya beli yang saat ini berlangsung relatif lambat.

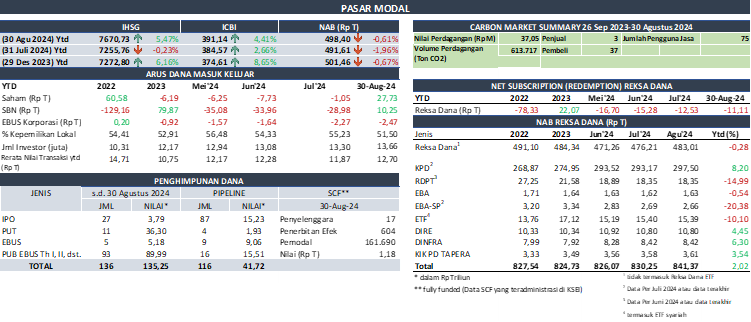

Perkembangan Pasar Modal dan Bursa Karbon (PMDK)

Di pasar saham, IHSG menguat 5,72 persen mtd pada 30 Agustus 2024 ke level 7.670,73 (ytd: menguat 5,47 persen), dengan nilai kapitalisasi pasar sebesar Rp13.114 triliun atau naik 6,29 persen mtd (12,34 persen ytd), serta non-resident mencatatkan net buy Rp28,77 triliun mtd (ytd: net buy Rp27,73 triliun).

Secara mtd, penguatan terjadi di hampir seluruh sektor dengan penguatan terbesar di sektor consumer non-cyclicals dan property & real estate. Di sisi likuiditas transaksi, rata-rata nilai transaksi harian pasar saham tercatat Rp12,70 triliun ytd. Tren penguatan ini mendorong IHSG mencetak all time high pada Agustus dengan rekor tertinggi pada 30 Agustus di level 7.670,73, dan melanjutkan rekor all time high di September 2024.

Di pasar obligasi, indeks pasar obligasi ICBI menguat 1,71 persen mtd (naik 4,41 persen ytd) ke level 391,14, dengan yield SBN rata-rata turun 22,75 bps (ytd: naik 3,12 bps) dan non-resident mencatatkan net buy sebesar Rp39,24 triliun mtd (ytd: net buy Rp10,25 triliun). Untuk pasar obligasi korporasi, investor non-resident mencatatkan net sell sebesar Rp0,20 triliun mtd (ytd: net sell Rp2,47 triliun).

Di industri pengelolaan investasi, nilai Asset Under Management (AUM) tercatat sebesar Rp841,37 triliun (naik 1,34 persen mtd atau 2,02 persen ytd), dengan Nilai Aktiva Bersih (NAB) reksa dana tercatat sebesar Rp498,40 triliun atau naik 1,38 persen mtd (ytd: turun 0,61 persen) dan tercatat net subscription sebesar Rp1,42 triliun mtd (ytd: net redemption Rp11,11 triliun).

Penghimpunan dana di pasar modal masih dalam tren yang positif, tercatat nilai Penawaran Umum mencapai Rp135,25 triliun di mana Rp4,39 triliun di antaranya merupakan fundraising dari 28 emiten baru. Sementara itu, masih terdapat 116 pipeline Penawaran Umum dengan perkiraan nilai indikatif sebesar Rp41,72 triliun.

Untuk penggalangan dana pada Securities Crowdfunding (SCF), sejak pemberlakuan ketentuan SCF, hingga 30 Agustus 2024 telah terdapat 17 penyelenggara yang telah mendapatkan izin dari OJK dengan 604 penerbitan Efek, 161.690 pemodal, dan total dana SCF yang dihimpun dan teradministrasi di KSEI sebesar Rp1,18 triliun.

Pada Bursa Karbon, sejak diluncurkan pada 26 September 2023 hingga 30 Agustus 2024, tercatat 75 pengguna jasa yang mendapatkan izin dengan total volume sebesar 613.717 tCO2e dan akumulasi nilai sebesar Rp37,05 miliar, dengan rincian nilai transaksi 26,73 persen di Pasar Reguler, 23,19 persen di Pasar Negosiasi, 49,88 persen di Pasar Lelang, dan 0,21 persen di marketplace.

Ke depan, potensi Bursa Karbon masih sangat besar mempertimbangkan terdapat 3.938 pendaftar yang tercatat di Sistem Registri Nasional Pengendalian Perubahan Iklim (SRN PPI) dan tingginya potensi unit karbon yang dapat ditawarkan. Dalam rangka penegakan ketentuan di bidang PMDK:

Pada Agustus 2024, OJK telah mengenakan sanksi administratif berupa pencabutan izin usaha Perusahaan Efek sebagai Manajer Investasi atas nama PT Indosterling Aset Manajemen serta sanksi administratif berupa denda atas kasus kepada 1 Perusahaan Efek, 2 Emiten, 1 Penilai dan 2 Pihak lainnnya sebesar Rp5.610.000.000.

Selanjutnya selama tahun 2024, OJK telah mengenakan Sanksi Administratif atas pemeriksaan kasus di Pasar Modal kepada 90 Pihak yang terdiri dari Sanksi administratif berupa Denda sebesar Rp62.785.000, 14 Perintah Tertulis, 2 Pencabutan Izin Usaha Manajer Investasi, 1 Percabutan Izin Orang Perseorangan, dan 8 Peringatan Tertulis serta mengenakan Sanksi Administratif berupa Denda atas keterlambatan dengan nilai sebesar Rp52.142.539.000 kepada 588 pelaku jasa keuangan di Pasar Modal dan 69 Peringatan Tertulis atas keterlambatan penyampaian laporan, serta mengenakan 2 Sanksi Administratif berupa Peringatan Tetulis atas Selain Keterlambatan.

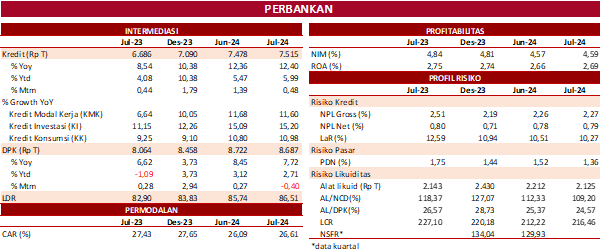

Perkembangan Sektor Perbankan (PBKN)

Kinerja fungsi intermediasi perbankan terus melanjutkan tren peningkatan. Pada Juli 2024, secara mtm kredit meningkat sebesar Rp36,21 triliun, atau tumbuh sebesar 0,48 persen mtm. Adapun secara tahunan, pertumbuhan penyaluran kredit melanjutkan catatan double digit growth sebesar 12,40 persen yoy (Juni 2024: 12,36 persen) menjadi Rp7.514,6 triliun, didorong oleh kredit korporasi yang tumbuh sebesar 18,06 persen (Juni 2024: 17,51 persen).

Berdasarkan jenis penggunaan, Kredit Investasi tumbuh tertinggi yaitu sebesar 15,20 persen, diikuti oleh Kredit Modal Kerja 11,60 persen, sedangkan Kredit Konsumsi 10,98 persen. Ditinjau dari kepemilikan bank, bank BUMN menjadi pendorong utama pertumbuhan kredit yaitu sebesar 14,51 persen yoy.

Sejalan dengan Kredit, Dana Pihak Ketiga (DPK) juga mengalami pertumbuhan positif. Pada Juli 2024, DPK tercatat tumbuh sebesar 7,72 persen yoy (Juni 2024: 8,45 persen yoy) menjadi Rp8.686,7 triliun, dengan giro menjadi kontributor pertumbuhan terbesar yaitu 10,73 persen yoy.

Likuiditas industri perbankan pada Juli 2024 memadai dengan rasio Alat Likuid/Non-Core Deposit (AL/NCD) dan Alat Likuid/Dana Pihak Ketiga (AL/DPK) masing-masing sebesar 109,20 persen (Juni 2024: 112,33 persen) dan 24,57 persen (Juni 2024: 25,37 persen), dan masih di atas threshold masing-masing sebesar 50 persen dan 10 persen.

Sementara itu, kualitas kredit tetap terjaga dengan rasio NPL gross perbankan yang relatif stabil di level 2,27 persen (Juni 2024: 2,26 persen) dan NPL net sebesar 0,79 persen (Juni 2024: 0,78 persen). Loan at Risk (LaR) juga menunjukkan tren penurunan menjadi sebesar 10,27 persen (Juni 2024: 10,51 persen). Rasio LaR tersebut juga mendekati level sebelum pandemi yaitu sebesar 9,93 persen pada Desember 2019.

Secara umum, tingkat profitabilitas bank (ROA) masih tetap tinggi sebesar 2,69 persen (Juni 2024: 2,66 persen), yang menunjukkan kinerja industri perbankan tetap resilien dan stabil.

Ketahanan perbankan juga tetap kuat tecermin dari permodalan (CAR) yang berada di level tinggi dan meningkat yaitu sebesar 26,61 persen (Juni 2024: 26,09 persen) dan menjadi bantalan mitigasi risiko yang solid di tengah kondisi ketidakpastian global.

Porsi produk kredit buy now pay later (BNPL) perbankan sebesar 0,24 persen, namun terus mencatatkan pertumbuhan yang tinggi. Per Juli 2024 baki debet kredit BNPL tumbuh 36,66 persen yoy (Juni 2024: 49,43 persen) menjadi Rp18,01 triliun, dengan total jumlah rekening 17,90 juta (Juni 2024: 17,48 juta). Risiko kredit untuk BNPL perbankan turun ke level 2,24 persen (Juni 2024: 2,5 persen).

Sementara itu, dalam rangka penegakan ketentuan dan pelindungan konsumen di sektor perbankan, khususnya terkait dengan pemberantasan judi online yang berdampak luas pada perekonomian dan sektor keuangan, OJK telah meminta bank untuk menindaklanjuti penyelesaian pengaduan nasabah terkait pemblokiran rekening sehubungan dengan aktivitas judi online dengan segera melakukan Enhance Due Diligence (EDD) dan melaporkan hasilnya kepada pengawas OJK, serta melaporkan kepada Pusat Pelaporan dan Analisis Transaksi Keuangan (PPATK) dalam hal berdasarkan hasil analisis ditemukan adanya transaksi keuangan mencurigakan atas rekening yang dimiliki oleh nasabah tersebut.

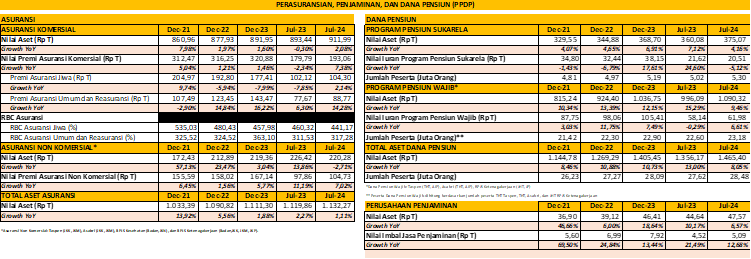

Perkembangan Sektor Perasuransian, Penjaminan dan Dana Pensiun (PPDP)

Pada sektor PPDP, aset industri asuransi di Juli 2024 mencapai Rp1.132,27 triliun atau naik 1,11 persen yoy dari posisi yang sama di tahun sebelumnya, yaitu Rp1.119,86 triliun. Dari sisi asuransi komersil, total aset mencapai Rp911,99 triliun atau naik 2,08 persen yoy. Adapun kinerja asuransi komersil berupa akumulasi pendapatan premi mencapai Rp193,06 triliun, atau naik 7,38 persen yoy, yang terdiri dari premi asuransi jiwa yang tumbuh sebesar 2,14 persen yoy dengan nilai sebesar Rp104,30 triliun, dan premi asuransi umum dan reasuransi tumbuh 14,28 persen yoy dengan nilai sebesar Rp88,77 triliun.

Secara umum, permodalan industri asuransi komersial masih menunjukkan kondisi yang solid, dengan industri asuransi jiwa dan asuransi umum secara agregat melaporkan Risk Based Capital (RBC) masing-masing sebesar 441,17 persen dan 317,28 persen {masih berada di atas threshold sebesar 120 persen).

Untuk asuransi nonkomersil yang terdiri dari aset BPJS Kesehatan (badan dan program jaminan kesehatan nasional) dan BPJS Ketenagakerjaan (badan, jaminan kecelakaan kerja, jaminan kematian, atau jaminan kehilangan pekerjaan) serta program asuransi ASN, TNI, dan POLRI terkait program jaminan kecelakaan kerja dan jaminan kematian, total aset tercatat sebesar Rp220,28 triliun atau menurun sebesar 2,71 persen yoy.

Di sisi industri dana pensiun, total aset dana pensiun per Juli 2024 tumbuh sebesar 8,05 persen yoy dengan nilai sebesar Rp1.465,40 triliun, meningkat dari posisi Juli 2023 sebesar Rp1.356,17 triliun. Untuk program pensiun sukarela, total aset mencatatkan pertumbuhan sebesar 4,16 persen yoy dengan nilai mencapai Rp375,07 triliun.

Untuk program pensiun wajib, yang terdiri dari program jaminan hari tua dan jaminan pensiun BPJS Ketenagakerjaan, serta program tabungan hari tua dan akumulasi iuran pensiun, ASN, TNI, dan POLRI, total aset mencapai Rp1.090,32 triliun atau tumbuh sebesar 9,46 persen yoy.

Pada perusahaan penjaminan, nilai aset tumbuh 6,57 persen yoy dengan nilai mencapai Rp47,57 triliun pada Juli 2024, dengan posisi aset pada Juli 2023 sebesar Rp44,64 triliun.

Dalam rangka penegakan ketentuan dan pelindungan konsumen di sektor PPDP, OJK telah melakukan langkah-langkah sebagai berikut:

Terkait kewajiban bagi seluruh perusahaan asuransi untuk memiliki tenaga aktuaris, sampai dengan 25 Agustus 2024 terdapat 10 perusahaan yang masih belum memiliki aktuaris perusahaan atau mengajukan calon untuk dilakukan penilaian kemampuan dan kepatutan.

OJK telah dan terus memonitor pelaksanaan supervisory action sesuai ketentuan bagi perusahaan yang belum memenuhi ketentuan tersebut, seperti peningkatan sanksi peringatan yang sebelumnya telah diberikan serta permintaan rencana tindak atas pemenuhan aktuaris perusahaan. Selain itu, OJK juga terus melakukan koordinasi secara berkelanjutan dengan Persatuan Aktuaris Indonesia sebagai lembaga yang mengeluarkan sertifikasi aktuaris dalam perspektif supply dari tenaga ahli aktuaris.

Sepanjang Juli s.d. 25 Agustus 2024, OJK melakukan pengenaan sanksi administratif kepada lembaga jasa keuangan di sektor PPDP sebanyak 173 sanksi, yang terdiri dari 103 sanksi peringatan/teguran dan 70 sanksi denda yang dapat diikuti dengan sanksi peringatan/teguran.

Sejalan dengan upaya pengembangan sektor PPDP, sampai dengan Juli 2024 OJK terus melakukan berbagai upaya mendorong penyelesaian permasalahan pada LJK melalui pengawasan khusus terhadap dana pensiun dan 8 perusahaan asuransi dan reasuransi dengan harapan perusahaan dapat memperbaiki kondisi keuangannya untuk kepentingan pemegang polis.

OJK terus mendorong PT Asuransi Jiwasraya (Persero) (Jiwasraya) untuk menyelesaikan penanganan penyelamatan pemegang polis secara komprehensif. Hingga saat ini mayoritas pemegang polis (99,7 persen) menyetujui skema restrukturisasi polis dan telah dialihkan polisnya kepada PT Asuransi Jiwa IFG (IFG Life).

Guna mengatasi ketidakmampuan Jiwasraya memenuhi kewajiban kepada pemegang polis, OJK telah meminta manajemen Jiwasraya sejak 2020 untuk menyusun Rencana Penyehatan Keuangan (RPK) yang telah mendapatkan persetujuan pemegang saham dengan melibatkan kementerian/lembaga terkait. RPK dimaksud telah disesuaikan terakhir melalui Rencana Tindak yang disampaikan kepada OJK pada 2023 dengan pertimbangan pada aspek pelindungan pemegang polis.

Perkembangan Sektor Lembaga Pembiayaan, Perusahaan Modal Ventura, Lembaga Keuangan Mikro dan Lembaga Jasa Keuangan Lainnya (PVML)

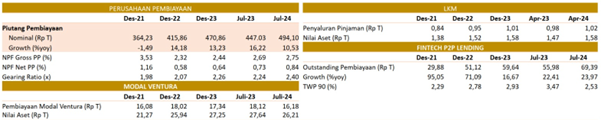

Di sektor PVML, piutang pembiayaan Perusahaan Pembiayaan (PP) tumbuh sebesar 10,53 persen yoy pada Juli 2024 (Juni 2024: 10,72 persen yoy) menjadi Rp494,10 triliun, didukung pembiayaan modal kerja yang meningkat sebesar 9,43 persen yoy (Juni 2024: 11,46 persen yoy).

Profil risiko Perusahaan Pembiayaan (PP) terjaga dengan rasio Non Performing Financing (NPF) gross tercatat sebesar 2,75 persen (Juni 2024: 2,80 persen) dan NPF net sebesar 0,84 persen (Juni 2024: 0,87 persen). Gearing ratio PP turun menjadi sebesar 2,40 kali (Juni 2024: 2,44 kali), jauh di bawah batas maksimum 10 kali.

Pertumbuhan pembiayaan modal ventura di Juli 2024 terkontraksi sebesar 10,67 persen yoy (Juni 2024: -10,97 persen yoy), dengan nilai pembiayaan tercatat sebesar Rp16,18 triliun (Juni 2024: Rp16,22 triliun).

Pada industri fintech peer to peer (P2P) lending, outstanding pembiayaan di Juli 2024 tumbuh 23,97 persen yoy (Juni 2024: 26,73 persen yoy), dengan nominal sebesar Rp69,39 triliun. Tingkat risiko kredit macet secara agregat (TWP90) dalam kondisi terjaga di posisi 2,53 persen (Juni 2024: 2,79 persen).

Untuk pembiayaan Buy Now Pay Later (BNPL) oleh PP, pertumbuhan pembiayaan meningkat sebesar 73,55 persen yoy (Juni 2024: 47,81 persen yoy) atau menjadi Rp7,81 triliun dengan NPF gross sebesar 2,82 persen. (Juni 2024: 3,07 persen).

Sementara itu, dalam rangka penegakan ketentuan di sektor PVML:

OJK telah membekukan kegiatan usaha perusahaan modal ventura, yaitu PT Maju Raya Sejahtera karena Direksi belum memperoleh persetujuan OJK, namun telah melakukan tindakan, tugas, dan fungsi sebagai anggota Direksi sehingga melanggar Pasal 2 ayat (1) dan ayat (4) POJK Nomor 27/POJK.05/2016 tentang Penilaian Kemampuan dan Kepatutan bagi Pihak Utama Lembaga Jasa Keuangan.

Kewajiban pemenuhan ekuitas minimum:

a. Pada posisi Juli 2024, terdapat 7 PP dari 147 PP yang belum memenuhi ketentuan kewajiban ekuitas minimum Rp100 miliar; dan

b. Sementara itu, saat ini terdapat 26 dari 98 Penyelenggara P2P Lending yang belum memenuhi kewajiban ekuitas minimum Rp7,5 miliar. Dari 26 Penyelenggara P2P Lending tersebut, 12 sedang dalam proses analisis permohonan peningkatan modal disetor.

OJK terus melakukan langkah-langkah yang diperlukan terkait progress action plan upaya pemenuhan kewajiban ekuitas minimum dimaksud berupa injeksi modal dari pemegang saham, maupun dari strategic investor lokal/asing yang kredibel, termasuk pengembalian izin usaha.

Dalam rangka menegakkan kepatuhan dan integritas industri sektor PVML, selama Agustus 2024, OJK telah mengenakan sanksi administratif kepada 19 Perusahaan Pembiayaan, 7 Perusahaan Modal Ventura, dan 21 Penyelenggara P2P Lending atas pelanggaran yang dilakukan terhadap Peraturan OJK (POJK) yang berlaku, maupun hasil pengawasan dan/atau tindak lanjut pemeriksaan. Pengenaan sanksi administratif terdiri dari 28 sanksi denda dan 36 sanksi peringatan tertulis.

OJK berharap, upaya penegakkan kepatuhan dan pengenaan sanksi tersebut dapat mendorong pelaku industri sektor PVML untuk meningkatkan aspek tata kelola yang baik, kehati-hatian dan pemenuhan terhadap ketentuan yang berlaku, sehingga pada akhirnya dapat berkinerja lebih baik dan berkontribusi secara optimal.

Perkembangan Sektor Inovasi Teknologi Sektor Keuangan (ITSK), Aset Keuangan Digital dan Aset Kripto (IAKD)

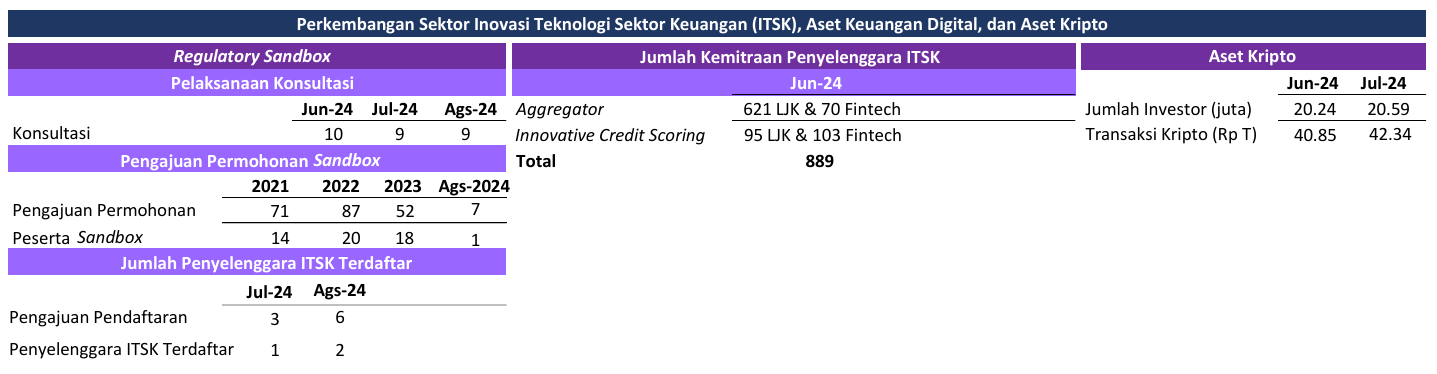

Dalam rangka pelaksanaan Regulatory Sandbox:

a. Pada Agustus 2024, OJK telah memfasilitasi konsultasi sandbox kepada 9 calon peserta sandbox. Dengan demikian, hingga Agustus 2024, OJK telah melayani konsultasi atas 36 calon peserta sandbox. Selain itu, masih terdapat dalam antrian sebanyak 16 permintaan konsultasi dari calon peserta sandbox.

b. Per Agustus 2024, terdapat satu peserta sandbox dengan ruang lingkup aktivitas terkait aset keuangan digital termasuk aset kripto yang telah disetujui untuk mengikuti sandbox OJK. Selanjutnya, terdapat tujuh calon peserta sandbox dalam pipeline yang telah mengajukan pendaftaran melalui SPRINT OJK, dengan ruang lingkup meliputi satu calon peserta dengan aktivitas pendukung pasar, lima calon peserta dengan aktivitas terkait aset keuangan digital termasuk aset kripto, dan satu calon peserta dengan aktivitas jasa keuangan lainnya.

Pendaftaran Penyelenggara ITSK:

a. Per Agustus 2024, terdapat dua Penyelenggara ITSK dengan jenis model bisnis Innovative Credit Scoring (ICS) yang telah mendapatkan status terdaftar di OJK.

b. OJK sedang memproses pengajuan pendaftaran dari enam calon Penyelenggara ITSK dengan rincian:

- Tiga calon Penyelenggara ITSK dengan Jenis ITSK Innovative Credit Scoring;

- Tiga calon Penyelenggara ITSK dengan Jenis ITSK Agregasi Informasi Produk dan Layanan Jasa Keuangan.

Berdasarkan data laporan per TW 2/2024 (Juni 2024), dari 36 Penyelenggara ITSK yang direkomendasikan untuk melakukan pendaftaran ke OJK, tercatat Penyelenggara ITSK dimaksud telah menjalin 889 kemitraan dengan perbankan, perusahaan pembiayaan, perasuransian, perusahaan sekuritas, P2P lending, lembaga keuangan mikro, pegadaian, penyedia jasa teknologi informasi, hingga penyedia sumber data.

Sehubungan dengan perkembangan aktivitas aset kripto di Indonesia, per Juli 2024, jumlah total investor berada dalam tren meningkat dengan total 20,59 juta investor ( Juni: 20,24 juta). Nilai transaksi aset kripto tumbuh dari Rp40,85 triliun di Juni 2024 menjadi Rp42,34 triliun di Juli 2024. Dengan demikian, secara akumulatif nilai transaksi aset kripto pada Januari-Agustus 2024 mencapai Rp 344,09 triliun atau tumbuh 354 persen dibandingkan periode yang sama pada tahun sebelumnya.

Pada Agustus, OJK melaksanakan kegiatan Digital Financial Literacy di Kantor OJK Bali yang dihadiri 232 mahasiswa dari berbagai universitas di Bali, yaitu Universitas Udayana, Universitas Mahasaraswati Denpasar, ITB STIKOM Bali dan beberapa universitas lain di Bali. Selain itu, OJK juga melakukan pitching Session di Coinfest Asia 2024 dalam menjaring potensi inovasi di sektor keuangan.

Perkembangan Pengawasan Perilaku Pelaku Usaha Jasa Keuangan, Edukasi, dan Pelindungan Konsumen (PEPK)

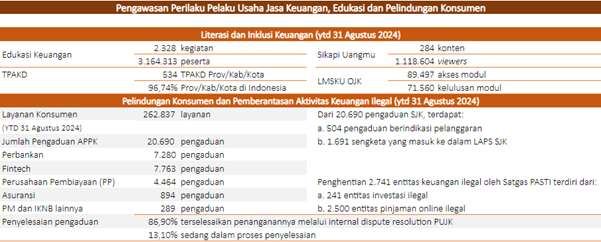

Sejak 1 Januari s.d. 31 Agustus 2024, OJK telah melaksanakan 2.328 kegiatan edukasi keuangan yang menjangkau 3.164.313 orang peserta secara nasional. Sikapi Uangmu, sebagai saluran media komunikasi khusus konten terkait edukasi keuangan kepada masyarakat secara digital berupa minisite dan aplikasi, telah memublikasikan sebanyak 284 konten edukasi keuangan, dengan jumlah pengunjung sebanyak 1.118.604 viewers. Selain itu, terdapat 64.391 pengguna Learning Management System Edukasi Keuangan (LMSKU) OJK, dengan total sebanyak 89.497 kali akses terhadap modul dan penerbitan 71.560 sertifikat kelulusan modul.

Upaya literasi keuangan tersebut disertai dengan penguatan program inklusi keuangan melalui sinergi dalam Tim Percepatan Akses Keuangan Daerah (TPAKD) yang melibatkan Kementerian/Lembaga, Pelaku Usaha Jasa Keuangan (PUJK), akademisi, dan stakeholders lainnya. Sampai dengan Agustus 2024, terdapat 534 TPAKD (36 provinsi dan 498 kabupaten/kota) atau 96,74 persen TPAKD telah melaporkan pembentukan baik di tingkat provinsi/kabupaten/kota.

Dalam rangka monitoring dan evaluasi atas pelaksanaan program kerja TPAKD, telah dilakukan Rapat Koordinasi TPAKD Wilayah Indonesia Tengah pada 28 Agustus 2024 dan Wilayah Indonesia Timur pada 29 Agustus 2024, yang dihadiri oleh seluruh pemerintah provinsi di wilayah tersebut beserta Kantor OJK Daerah yang membawahinya.

Pada 22 Agustus 2024, OJK dan Dewan Nasional Keuangan Inklusif (DNKI) meluncurkan Gerakan Nasional Cerdas Keuangan (GENCARKAN) dalam rangka mendorong orkestrasi peningkatan literasi dan inklusi keuangan secara masif dan merata di seluruh Indonesia. Kegiatan tersebut dihadiri 1.700 peserta offline dan 5.700 peserta online yang terdiri dari pimpinan industri jasa keuangan, pelajar, mahasiswa, UMKM dan komunitas lainnya.

GENCARKAN bertujuan menjangkau seluruh kabupaten/kota dan kelompok prioritas yang bersinergi dan kolaborasi dengan Pelaku Usaha Jasa Keuangan dan stakeholders lainnya.

Target program ini adalah 90 persen pelajar memiliki tabungan, 2,5 juta mahasiswa dan pemuda memiliki rekening, 1,6 juta UMKM memperoleh kredit melalui K/PMR, dan 30 persen penyandang disabilitas menggunakan produk keuangan, dengan end state indeks inklusi keuangan nasional dapat mencapai 98 persen di tahun 2045. Acara peluncuran juga mencakup simbolisasi pembukaan akses keuangan dan penganugerahan KEJAR Award serta Financial Literacy Award bagi PUJK dan Pemerintah Daerah yang unggul dalam literasi dan inklusi keuangan.

OJK juga melakukan kegiatan pengembangan dan penguatan literasi dan inklusi keuangan diantaranya:

Edukasi keuangan bagi anggota Asosiasi Diplomat Indonesia (ADI), sebagai tindak lanjut Nota Kesepahaman dengan Kementerian Luar Negeri RI, dan mendukung peningkatan literasi dan inklusi keuangan bagi Pekerja Migran dan Warga Negara Indonesia di Luar Negeri;

Sosialisasi Edukasi Pasar Modal Terpadu 2024 (SEPMT 2024) melalui sinergi OJK dengan Self-Regulatory Organization (SRO) sebagai bentuk komitmen meningkatkan literasi dan inklusi keuangan masyarakat khususnya di Sulawesi Selatan.

Edukasi masyarakat penyandang disabilitas, pelaku UMKM, dan pegawai Pemerintah Daerah di wilayah Sumatera Utara bertema “Disabilitas Cakap Keuangan, Keuangan Semakin Inklusif". Selain itu, diluncurkan Program Satu Disabilitas Satu Rekening (TUNTAS) untuk meningkatkan akses keuangan inklusif bagi penyandang disabilitas dan mendukung kesejahteraan masyarakat.

Edukasi keuangan bagi Pengurus dan Anggota Komunitas Muslimat Nahdlatul Ulama (NU) di Demak.

Edukasi keuangan untuk melindungi generasi muda maraknya penipuan berkedok investasi dan aktivitas keuangan ilegal di era digital bagi kelompok pelajar serta guru di Kabupaten Kudus;

Edukasi bagi pelaku UMKM dan Ibu Rumah Tangga di Surabaya, melalui sinergi OJK dengan Bank Indonesia.

Dari sisi layanan konsumen, sampai dengan 31 Agustus 2024, OJK telah menerima 262.837 permintaan layanan melalui Aplikasi Portal Pelindungan Konsumen (APPK), termasuk 20.690 pengaduan. Dari pengaduan tersebut, sebanyak 7.280 berasal dari sektor perbankan, 7.763 berasal dari industri financial technology, 4.464 berasal dari industri perusahaan pembiayaan, 894 berasal dari industri perusahaan asuransi serta sisanya merupakan layanan sektor pasar modal dan industri keuangan non-bank (IKNB) lainnya.

Di sisi pemberantasan kegiatan keuangan ilegal, sejak 1 Januari s.d. 31 Agustus 2024 pengaduan entitas ilegal yang diterima sebanyak 11.712 pengaduan, meliputi pengaduan pinjol ilegal sebanyak 11.091 pengaduan, dan pengaduan investasi ilegal sebanyak 621 pengaduan. Adapun jumlah entitas ilegal yang telah dihentikan/diblokir adalah sebagai berikut:

| Entitas | Tahun |

| 2017 - 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | Jan s.d Agust-24 | Jumlah |

| Investasi Ilegal | 185 | 442 | 347 | 98 | 106 | 40 | 241 | 1.459 |

| Pinjol Ilegal | 404 | 1.493 | 1.026 | 811 | 698 | 2.248 | 2.500 | 9.180 |

| Gadai Ilegal | 0 | 68 | 75 | 17 | 91 | 0 | 0 | 251 |

| Total | 589 | 2.003 | 1.448 | 926 | 895 | 2.288 | 2.741 | 10.890 |

Dalam rangka penegakkan ketentuan pelindungan konsumen, OJK telah memberikan sanksi sebagai berikut:

Satuan Tugas Pemberantasan Aktivitas Keuangan Ilegal (Satgas PASTI) pada periode Januari s.d. 31 Agustus 2024:

Menemukan dan menghentikan 2.500 entitas pinjaman online ilegal dan 241 penawaran investasi ilegal di sejumlah situs dan aplikasi yang berpotensi merugikan masyarakat.

Satgas PASTI telah menerima informasi mengenai 228 rekening bank atau virtual account yang dilaporkan terkait dengan aktivitas keuangan ilegal. Sehubungan dengan hal tersebut, Satgas PASTI mengajukan pemblokiran kepada satuan kerja pengawas bank di OJK untuk kemudian segera memerintahkan kepada pihak bank terkait untuk melakukan pemblokiran.Selain pemblokiran rekening bank atau virtual account, Satgas PASTI juga menemukan nomor whatsapp pihak penagih (debt collector) terkait pinjaman online ilegal yang dilaporkan telah melakukan ancaman, intimidasi maupun tindakan lain yang bertentangan dengan ketentuan. Menindaklanjuti hal tersebut, Satgas PASTI telah mengajukan pemblokiran terhadap 995 nomor kontak kepada Kementerian Komunikasi dan Informatika RI.

Dalam rangka penegakkan hukum ketentuan pelindungan konsumen, OJK telah memberikan sanksi sbb:

1) Periode 1 Januari s.d. 23 Agustus 2024:

a. 195 Surat Peringatan Tertulis kepada 144 PUJK;

b. 3 Surat Perintah kepada 3 PUJK; dan

c. 47 Surat Sanksi Denda kepada 47 PUJK.

2) Selain itu, pada 2024 (per 23 Agustus 2024) terdapat 167 PUJK yang melakukan penggantian kerugian konsumen atas 968 pengaduan dengan total kerugian Rp112.060.464.920.

Dalam pengawasan perilaku PUJK (market conduct), OJK telah melakukan penegakan hukum berupa:

1) Sanksi Administratif atas Keterlambatan Pelaporan

Sesuai ketentuan Pasal 43 dan Pasal 44 POJK 6/POJK.07/2022 tentang Pelindungan Konsumen dan Masyarakat dan dalam rangka penegakan hukum pelindungan konsumen di bidang PEPK, hingga Agustus 2024, OJK telah mengenakan sanksi administratif keterlambatan pelaporan terhadap 71 PUJK yang merupakan kewenangan pengawasan Kantor Pusat, yaitu:

a. Sanksi Administratif Berupa Denda terhadap 55 PUJK ; dan

b. Sanksi Administratif Berupa Peringatan Tertulis terhadap 16 PUJK.

Jumlah sanksi ini telah mempertimbangkan adanya upaya keberatan yang dilakukan oleh PUJK sebagaimana diatur dalam POJK 22 Tahun 2023 tentang Pelindungan Konsumen dan Masyarakat di Sektor Jasa Keuangan.

2) Sanksi Administratif atas Hasil Pengawasan Langsung/Tidak Langsung

Berdasarkan hasil pengawasan OJK hingga Agustus 2024, OJK telah mengenakan Sanksi Administratif Berupa Denda dengan total Rp390.000.000 kepada 4 PUJK. Denda ini dikenakan atas pelanggaran ketentuan pelindungan konsumen khususnya mengenai penyediaan informasi dalam iklan dan tata cara pemasaran produk/layanan.

Selain itu, OJK juga telah mengenakan Sanksi Administratif berupa Peringatan Tertulis kepada 8 PUJK di sektor perbankan, sektor perusahaan pembiayaan, dan sektor pergadaian atas pelanggaran ketentuan pelindungan konsumen dalam penyediaan informasi dalam iklan dan juga tata cara penagihan kepada konsumen.

Guna mencegah terulangnya pelanggaran serupa, OJK juga mengeluarkan perintah untuk melakukan tindakan tertentu termasuk memperbaiki ketentuan internal PUJK sebagai hasil dari pengawasan langsung/tidak langsung dalam rangka pembinaan agar PUJK senantiasa patuh terhadap ketentuan terkait pelindungan konsumen dan masyarakat.

Arah Kebijakan OJK Dalam rangka menjaga stabilitas sektor jasa keuangan dan meningkatkan peran sektor jasa keuangan bagi pertumbuhan ekonomi nasional, OJK mengambil langkah kebijakan sebagai berikut:

A. Kebijakan Menjaga Stabilitas Sistem Keuangan

Meskipun tekanan di pasar keuangan mereda seiring meningkatnya ekspektasi penurunan FFR, perlu dicermati masih tingginya ketidakpastian akibat berlanjutnya eskalasi tensi geopolitik global. OJK tetap mewaspadai faktor risiko tersebut dan potensi dampak rambatannya terhadap SJK agar dapat mengambil langkah antisipatif, serta meminta industri untuk memonitor downside risks secara berkala serta melakukan langkah mitigasi yang diperlukan, seperti menyediakan buffer yang memadai dan pelaksanaan uji ketahanan secara periodik.

B. Kebijakan Pengembangan dan Penguatan Sektor Jasa Keuangan (SJK) serta Infrastruktur Pasar

OJK dan Hong Kong Monetary Authority (HKMA) telah melakukan perluasan kerja sama internasional di bidang pengawasan perbankan melalui penandatanganan Nota Kesepahaman (NK) tentang Kerja Sama dalam Pengawasan Perbankan (Mutual Cooperation in Banking Supervision) pada 13 Agustus 2024.

Ruang lingkup kerja sama formal dalam bidang pengawasan perbankan yang disepakati meliputi pertukaran informasi, Anti Pencucian Uang/Pencegahan Pendanaan Teroris (APU/PPT), onsite examination, manajemen krisis, serta capacity building. Melalui NK tersebut diharapkan OJK dan HKMA dapat terus bekerja sama dan bersinergi dalam memperkuat sektor pengawasan perbankan di kedua yurisdiksi.

OJK telah meluncurkan Panduan Resiliensi Digital (Digital Resilience) bagi bank umum untuk semakin memperkuat ketahanan industri perbankan di era digital serta mengawal transformasi digital perbankan sesuai Cetak Biru Transformasi Digital Perbankan.

Kerangka resiliensi digital secara umum menitikberatkan pada tiga aspek utama, yaitu (i) aspek ketahanan terhadap dinamika bisnis yang tercermin dalam dimensi Digital Competitiveness; (ii) aspek ketahanan terhadap disrupsi/gangguan yang tercermin dalam kerangka manajemen kelangsungan bisnis atau Business Continuity Management (BCM); serta (iii) aspek nasabah yang meliputi customer incident management, customer incident recovery, dan customer post-recovery services sebagai bagian dari pelindungan konsumen.

OJK terus mendorong perluasan inklusi keuangan Pasar Modal untuk semakin mendukung pertumbuhan ekonomi yang berkelanjutan di Indonesia sebagaimana ditekankan dalam peringatan 47 tahun diaktifkannya kembali Pasar Modal Indonesia dengan tema "Terpercaya, Inklusif, Menuju Indonesia Emas".

OJK telah meluncurkan Peta Jalan Pengembangan dan Penguatan Industri Penjaminan Indonesia 2024-2028 pada tanggal 27 Agustus 2024 yang diharapkan mampu meningkatkan pertumbuhan dan daya saing industri penjaminan, serta menjadi panduan strategis bagi seluruh stakeholder industri penjaminan di Indonesia.

Peta Jalan ini mempunyai visi untuk mewujudkan Industri Penjaminan yang Sehat, Terpercaya dan Berkelanjutan untuk Mendukung Pertumbuhan dan Pemerataan Ekonomi Nasional. Peta Jalan ini memiliki tiga target makro, yaitu: Pertama, terciptanya pemurnian usaha penjaminan. Kedua, 90 persen portofolio Perusahaan Penjaminan diperuntukkan bagi UMKM dan Koperasi. Ketiga, proporsi outstanding penjaminan terhadap PDB meningkat menjadi 3,5 persen.

Terkait manfaat pensiun, Peserta memiliki hak atas manfaat pensiun pada saat memasuki usia pensiun. Pembayaran hak atas manfaat pensiun secara berkala kepada peserta program pensiun, dapat dilakukan melalui dana pensiun, atau melalui pembelian produk anuitas yang dipasarkan oleh perusahaan asuransi jiwa.

Dalam hal pembayaran manfaat pensiun secara berkala dilakukan melalui pembelian produk anuitas, maka spesifikasi produk tersebut harus disesuaikan dengan ketentuan yang berlaku di sektor dana pensiun (POJK 27/2023), termasuk di antaranya terkait pembayaran manfaat pensiun secara berkala paling kurang selama 10 tahun.

Ketentuan lebih lanjut terkait produk anuitas dana pensiun juga diatur di dalam POJK 8/2024, yang memberikan persyaratan tambahan bahwa produk anuitas tersebut tidak diperkenankan untuk dilakukan penebusan polis (surrender) apabila masa pembayaran manfaat pensiun kurang dari 10 tahun. Dalam POJK 8/2024 juga diberikan waktu bagi perusahaan asuransi untuk menyesuaikan spesifikasi produk anuitas dana pensiun sampai dengan Oktober 2024.

OJK telah menerbitkan Roadmap Pengembangan dan Penguatan Sektor Inovasi Teknologi Sektor Keuangan, Aset Keuangan Digital dan Aset Kripto Periode 2024-2028 dalam kegiatan Digital Financial Innovation Day (DIGINATION). Kegiatan DIGINATION ini akan menjadi acara tahunan yang akan dilakukan oleh OJK dalam rangka mengkomunikasikan kebijakan Bidang IAKD kepada Penyelenggara ITSK dan masyarakat. Adapun roadmap IAKD dimaksud menjadi dasar atas kebijakan dan rencana kerja strategis yang akan dilakukan oleh OJK untuk mengembangkan dan memperkuat sektor IAKD pasca penambahan mandat kewenangan OJK untuk mengatur dan mengawasi Sektor Inovasi Teknologi Sektor Keuangan, Aset Keuangan Digital dan Aset Kripto berdasarkan Undang-Undang Nomor 4 Tahun 2023 tentang Pengembangan dan Penguatan Sektor Keuangan (UU P2SK).

OJK telah menerbitkan beberapa ketentuan, sebagai berikut:

PBKN - POJK Nomor 12 Tahun 2024 tentang Penerapan Strategi Anti Fraud bagi Lembaga Jasa Keuangan, yang antara lain mengatur jenis perbuatan yang tergolong fraud, kewajiban penyusunan dan penyampaian kebijakan Strategi Anti Fraud (SAF), serta penyampaian laporan kejadian fraud, baik laporan rutin maupun insidental.

Sebagai langkah awal, Bank Umum yang sebelumnya telah menerapkan SAF wajib menyampaikan perubahan kebijakan SAF paling lambat tiga bulan sejak POJK berlaku, sedangkan LJK yang belum menerapkan SAF, wajib menyampaikan kebijakan SAF paling lambat enam bulan sejak POJK berlaku. Melalui POJK ini diharapkan dapat mendorong pelaksanaan strategi anti fraud bagi LJK sehingga tercipta ekosistem keuangan yang kuat dan sehat.

PBKN - POJK Nomor 13 Tahun 2024 tentang Transparansi dan Publikasi Suku Bunga Dasar Kredit bagi Bank Umum Konvensional (SBDK BUK) sebagai tindak lanjut dari amanat Pasal 8A UU Nomor 7 Tahun 1992 tentang Perbankan sebagaimana diubah terakhir dalam UU P2SK. POJK ini antara lain mengatur antara lain penegasan definisi SBDK, pertimbangan suku bunga acuan, pengumuman komponen pembentuk SBDK, penyampaian detil komponen SBDK yang tervalidasi dengan laporan bank umum terintegrasi, dan sanksi kesalahan pengumuman SBDK ke masyarakat. Dengan terbitnya POJK SBDK BUK diharapkan dapat meningkatkan tata kelola perhitungan, pengumuman, dan penyampaian SBDK dalam rangka meningkatkan keterbandingan, edukasi dan pelindungan konsumen, serta disiplin pasar.

IAKD - SEOJK Nomor 7 Tahun 2024 tentang Pelaporan Penyelenggara Inovasi Teknologi Sektor Keuangan yang Terdaftar di Otoritas Jasa Keuangan. SEOJK ini menjadi landasan hukum untuk pelaporan Penyelenggara ITSK yang terdaftar di OJK

OJK sedang menyusun beberapa rancangan ketentuan, sebagai berikut:

PBKN - RPOJK tentang Perintah Tertulis yang merupakan tindak lanjut UU P2SK dan adanya kebutuhan penyelarasan dengan perkembangan ketentuan existing. Adapun penyelarasan yang dilakukan terkait dengan penambahan ketentuan pemberian perintah tertulis kepada LJK untuk melakukan penggabungan, peleburan, pengambilalihan, integrasi, dan/atau konversi sesuai Pasal 8A UU P2SK dan pelaksanaan kewenangan “memberikan perintah atau melakukan tindakan tertentu" terkait pengawasan market conduct (EPK) sesuai Pasal 244 UU P2SK. RPOJK ini diharapkan mampu memberikan kepastian hukum, dan memberikan pelindungan hukum dalam pelaksanaan kewenangan OJK terkait dengan pemberian Perintah Tertulis.

PBKN - RPOJK tentang Perubahan atas POJK Nomor 42/POJK.03/2015 tentang Kewajiban Pemenuhan Rasio Kecukupan Likuiditas (Liquidity Coverage Ratio/LCR) bagi Bank Umum, disusun dalam rangka penguatan pengaturan terhadap prinsip prudensial yang selaras dengan standar internasional (Basel) serta memperkuat manajemen risiko likuiditas jangka pendek yang comparable dan reliable bagi seluruh Bank Umum Konvensional (BUK).

RPOJK ini mengatur antara lain: (a) kewajiban perhitungan dan pelaporan LCR bagi seluruh BUK (termasuk Kelompok Bank berdasarkan Modal Inti (KBMI) 1 Non Asing); (b) penyesuaian terhadap update standar Basel seperti penambahan komponen High Quality Liquid Asset (HQLA); dan (c) payung pengaturan untuk Internal Liquidity Adequacy Assessment Process (ILAAP).

PBKN - RPOJK tentang Perubahan atas POJK Nomor 50/POJK.03/2017 tentang Kewajiban Pemenuhan Rasio Pendanaan Stabil Bersih (Net Stable Funding Ratio/NSFR) bagi Bank Umum, disusun dalam rangka memperkuat manajemen risiko likuiditas jangka panjang yang comparable dan reliable bagi seluruh Bank Umum Konvensional (BUK) serta penyelarasan dengan standar akuntansi terkini. RPOJK ini mengatur antara lain: (a) kewajiban perhitungan dan pelaporan NSFR bagi seluruh BUK (termasuk Kelompok Bank berdasarkan Modal Inti (KBMI) 1 Non Asing); dan (b) penyesuaian cakupan Cadangan Kerugian Penurunan Nilai (CKPN) dalam perhitungan Required Stable Funding (RSF).

PBKN - RPOJK tentang Pelaporan dan Transparansi Kondisi Keuangan bagi BPR dan BPRS sebagai upaya mendukung penyederhanaan dan digitalisasi proses pelaporan. RPOJK disusun sebagai dasar hukum penyusunan dan penyampaian seluruh laporan berkala dan insidental BPR dan BPRS melalui sistem pelaporan OJK dalam rangka meningkatkan pengawasan BPR dan BPRS serta mempermudah dokumentasi, monitoring, dan pengolahan data. RPOJK ini juga sebagai dasar pengaturan bagi BPR dan BPRS dalam mengumumkan laporan tahunan dan laporan keuangan publikasi kepada masyarakat.

PBKN - RPOJK tentang Pemberian Kemudahan Akses Pembiayaan kepada UMKM sebagai tindak lanjut dari Pasal 249 UU P2SK serta dalam rangka meningkatkan ketahanan ekonomi nasional melalui pemberdayaan Usaha Mikro, Kecil, dan Menengah (UMKM).

RPOJK ini akan mengatur antara lain: a) kewajiban dan ruang lingkup pemberian kemudahan akses pembiayaan UMKM, yang berlaku bagi bank dan lembaga jasa keuangan nonbank; b) tata kelola, manajemen risiko serta kebijakan dan prosedur mengenai akses pembiayaan UMKM; c) kerja sama dalam pemberian kemudahan akses pembiayaan UMKM; d) hapus buku atau hapus tagih dalam rangka kemudahan akses pembiayaan UMKM; serta e) peningkatan literasi keuangan, khususnya bagi pelaku UMKM.

Dengan RPOJK ini, diharapkan dapat menjadi landasan bagi LJK dalam memberikan akses pembiayaan kepada UMKM dengan tetap memperhatikan prinsip kehati-hatian, sehingga LJK dan pelaku UMKM dapat terus bersinergi dalam rangka memperkuat ketahanan ekonomi nasional.

PMDK - RPOJK tentang Pengendalian Internal dan Perilaku Perusahaan Efek yang Melakukan Kegiatan Usaha sebagai Penjamin Emisi Efek dan Perantara Pedagang Efek. RPOJK disusun sebagai penyempurnaan standar pengendalian internal bagi Penjamin Emisi Efek (PEE) dan Perantara Pedagang Efek (PPE) dengan penerapan standar perilaku yang baik dalam rangka pelindungan investor dan menjaga integritas pasar terkait independensi dari potensi benturan kepentingan, serta menambah pengaturan mengenai penerapan manajemen risiko penggunaan teknologi informasi.

PMDK - RPOJK Pengembangan dan Penguatan Pengelolaan Investasi merupakan tindak lanjut dari amanat Pasal 24 ayat (1), ayat (2), dan ayat (3) UU P2SK.

PMDK - RPOJK Laporan Agen Penjual Efek Reksa Dana (APERD) untuk peningkatan kualitas pelayanan dan pengolahan data secara terintegrasi dan transparan dengan menyederhanakan jumlah laporan agen penjual efek reksa dana yang disampaikan kepada OJK.

PMDK - RPOJK Laporan Bank Umum sebagai Kustodian untuk peningkatan kualitas pelayanan dan pengolahan data secara terintegrasi dan transparan dengan menyederhanakan jumlah laporan bank kustodian yang disampaikan kepada OJK.

PPDP - RPOJK tentang Perizinan dan Kelembagaan Dana Pensiun sebagai tindak lanjut amanat UU P2SK. RPOJK ini antara lain mengatur persyaratan pendirian Dana Pensiun, peraturan Dana Pensiun, tata kelola Dana Pensiun, tata kelola investasi Dana Pensiun, dan pembubaran serta likuidasi Dana Pensiun.persyaratan pendirian Dana Pensiun, peraturan Dana Pensiun, tata kelola Dana Pensiun, tata kelola investasi Dana Pensiun, dan pembubaran serta likuidasi Dana Pensiun.

PPDP - RPOJK tentang Pembubaran, Likuidasi dan Kepailitan Perusahaan Asuransi, Perusahaan Asuransi Syariah, Perusahaan Reasuransi, Perusahaan Reasuransi Syariah sebagai tindak lanjut amanat UU P2SK. RPOJK ini antara lain mengatur tata cara dan mekanisme permohonan penundaan kewajiban pembayaran utang, persyaratan calon anggota tim likuidasi, tanggung jawab pelaksanaan likuidasi, dan penyesuaian teknis pelaksanaan proses likudasi.

PPDP - RSEOJK tentang Persetujuan dan Pelaporan Produk Asuransi sebagai ketentuan teknis POJK 8/POJK.05/2024 tentang Produk Asuransi dan Saluran Pemasaran Produk Asuransi. RSEOJK ini antara lain mengatur jenis dan kriteria produk asuransi yang memerlukan persetujuan OJK terlebih dahulu (file and use) dan produk asuransi yang hanya perlu pelaporan ke OJK setelah dipasarkan oleh perusahaan (use and file), bentuk dan format persetujuan produk asuransi, bentuk dan format pelaporan penyelenggaraan produk asuransi, bentuk dan format pelaporan penghentian produk asuransi, serta tata cara penyampaian persetujuan, pelaporan penyelenggaraan, dan pelaporan penghentian produk asuransi.

PVML - RPOJK tentang Penyelenggaraan Kegiatan Usaha Bulion antara lain akan mengatur kegiatan usaha, persyaratan penyelenggara, pentahapan kegiatan usaha, tata kelola dan manajemen risiko serta persyaratan permodalan.

PVML - RPOJK tentang Pengembangan dan Penguatan Lembaga Keuangan Mikro yang antara lain akan mengatur pengelompokan skala usaha Lembaga Keuangan Mikro (LKM) menjadi skala usaha kecil, menengah, atau besar dengan kriteria tertentu, pengaturan tingkat kesehatan LKM dengan aspek tertentu, dan perluasan kepemilikan LKM oleh Pemerintah Daerah Provinsi.

PVML - RPOJK tentang Pengembangan Kualitas SDM PVML antara lain mengatur pengembangan kualitas SDM secara berkelanjutan, penyediaan dana kewajiban penyediaan dana pendidikan dan pelatihan, dan sertifikasi kompetensi kerja di bidang PVML.

PVML - RPOJK tentang Pengawasan, Status Pengawasan, dan Tindak Lanjut Pengawasan PVML sebagai penyempurnaan ketentuan mengenai pengawasan, status pengawasan, dan tindak lanjut pengawasan bagi seluruh LJK di sektor PVML yang antara lain mengatur tata cara pengawasan, penetapan status pengawasan, dan tindak lanjut pengawasan PVML secara terintegrasi.

PVML - RPOJK tentang Tata Kelola yang Baik bagi PVML antara lain mengatur pelaksanaan tugas dan tanggung jawab Direksi, Dewan Komisaris, dan Dewan Pengawas Syariah, kelengkapan dan pelaksanaan tugas komite dan satuan kerja yang menjalankan fungsi pengendalian internal, serta penanganan benturan kepentingan.

PEPK - RPOJK tentang Satuan Tugas Penanganan Kegiatan Usaha Tanpa Izin di Sektor Keuangan (RPOJK Satgas). Penyusunan RPOJK ini merupakan respons OJK terhadap amanat UU P2SK untuk memperkuat pelindungan konsumen dan masyarakat melalui penyediaan landasan hukum untuk koordinasi dan kolaborasi antarotoritas, kementerian, dan lembaga, yang menjadi anggota Satgas PASTI dalam melakukan pencegahan dan penanganan kegiatan usaha tanpa izin di sektor keuangan.

IAKD - RPOJK tentang Pemeringkat Kredit Alternatif (PKA) yang mencakup pengaturan terkait penyelenggaraan kegiatan usaha PKA mulai dari prinsip, ketentuan perizinan usaha, kelembagaan, tata kelola, pengawasan, dan aspek pelindungan konsumen.

IAKD - RPOJK tentang Lembaga Agregasi Inovasi Teknologi Sektor Keuangan (Aggregator), yang akan mengatur penyelenggaraan kegiatan usaha agregasi informasi produk dan layanan jasa keuangan.

IAKD - RPOJK tentang Penyelenggaraan Perdagangan Aset Keuangan Digital dan Aset Kripto dan RSEOJK tentang Mekanisme pengawasan dan Pelaporan Perdagangan Aset Keuangan Digital Termasuk Aset Kripto dalam rangka mempersiapkan peralihan tugas pengaturan dan pengawasan Aset Keuangan Digital termasuk Aset Kripto dari Bappebti ke OJK.

IAKD - RSEOJK tentang Asosiasi di Sektor ITSK dalam memberikan landasan hukum atas pelaksanaan tugas asosiasi di sektor ITSK termasuk pelaksanaan tugas asosiasi dalam mengembangkan sektor ITSK.

C. Pengembangan dan Penguatan SJK Syariah

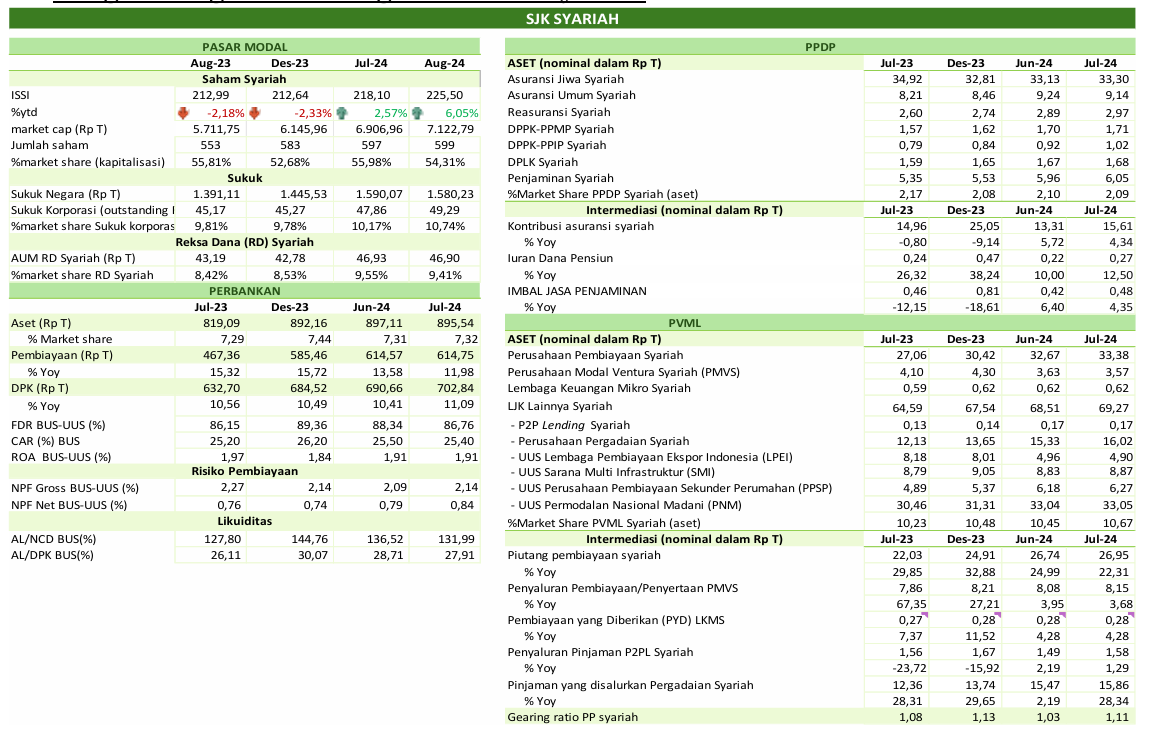

Pada industri keuangan syariah, indeks saham syariah (ISSI) melanjutkan penguatan sebesar 6,05 persen ytd. Sementara itu, kinerja intermediasi SJK syariah masih tumbuh positif, dengan pembiayaan perbankan syariah tumbuh 11,98 persen, kontribusi asuransi syariah tumbuh 4,34 persen, dan piutang pembiayaan syariah 22,31 persen.

Dalam rangka upaya pengembangan dan penguatan SJK syariah, OJK melakukan:

Monitoring kesiapan Industri Asuransi untuk melakukan spin-off unit syariah paling lambat akhir tahun 2026 sesuai Pasal 9 POJK 11 tahun 2023, terdapat 41 perusahaan asuransi/reasuransi telah menyampaikan Rencana Kerja Pemisahan Unit Syariah (RKPUS).

Pada akhir tahun 2023, terdapat 32 UUS yang berencana untuk melakukan spin off, namun dengan perkembangan saat ini dan setelah dilakukan analisis kembali, per Juli 2024 terdapat 29 UUS yang akan melanjutkan bisnis asuransi/reasuransi syariah, sedangkan 12 UUS lainnya memutuskan untuk mengalihkan portofolio unit syariah kepada perusahaan asuransi/reasuransi syariah lainnya. Rencana spin off 29 UUS sepanjang tahun 2024-2026 sebagai berikut:

- Tahun 2024 sebanyak 3 unit syariah

- Tahun 2025 sebanyak 18 unit syariah; dan

- Tahun 2026 sebanyak 8 unit syariah

OJK memonitor kesiapan perusahaan untuk menjalankan RKPUS tersebut, terutama terkait kesiapan untuk melakukan spin-off unit syariah sehingga dapat menjalankan seluruh proses spin-off paling lambat akhir tahun 2026.

Pelaksanaan Indonesia Sharia Financial Olympiad (ISFO) 2024 yang merupakan kompetisi keuangan syariah terbesar di Indonesia yang diikuti oleh 4.373 peserta dari seluruh wilayah Indonesia. Kompetisi terdiri dari 2 kategori, yaitu Kompetisi Cerdas Cermat Keuangan Syariah (CCKS) dan Kompetisi Wirausaha Muda Syariah. Adapun puncak acara ISFO 2024 rencananya akan diselenggarakan pada tanggal 17 September 2024.

Kegiatan edukasi keuangan syariah bagi komunitas Rumah Keluarga Indonesia (RKI), penggerak Pemberdayaan Kesejahteraan Keluarga (PKK), serta Himpunan Pendidik dan Tenaga Kependidikan Anak Usia Dini Indonesia (HIMPAUDI) di DKI Jakarta pada 20 Agustus 2024 yang bertujuan untuk meliterasi perempuan penggerak RKI, PKK dan HIMPAUDI agar dapat melakukan pengelolaan keuangan dengan bijak, mengenal dan memanfaatkan produk dan layanan keuangan syariah serta literasi terkait waspada aktivitas keuangan illegal.

D. Penguatan Tata Kelola OJK

Dalam rangka mengantisipasi risiko yang dihadapi OJK dan Industri Jasa Keuangan ke depan, OJK melakukan beberapa langkah strategis melalui:

a. Penjajakan pemanfaatan teknologi melalui generative artificial intelligence dalam proses manajemen risiko dan pelaksanaan continuous monitoring sebagai tools pengawasan internal OJK; dan

b. Penjajakan penerapan Internal Control Over Financial Reporting (ICOFR) sebagai best practices dalam penerapan sistem pengendalian internal yang sistematis, terukur, dan memadai pada setiap tahapan penyusunan laporan keuangan untuk meningkatkan kualitas dan transparansi laporan keuangan OJK.

OJK terus meningkatkan kolaborasi dengan seluruh pemangku kepentingan dalam memperkuat tata kelola dan integritas sektor jasa keuangan (SJK) secara berkelanjutan, antara lain melalui:

a. Penyelenggaraan Inspiring Talkshow sebagai bagian dari Roadshow Governansi Tahun 2024. Talkshow dilaksanakan di Palembang mengambil tema “Kuat Integritas, Kaya Kreativitas" diikuti oleh Perwakilan Pemerintahan, Asosiasi dan PUJK, dan civitas academica sebagai penegasan pentingnya kerjasama seluruh stakeholder untuk terus melakukan penguatan governansi dan integritas di SJK.

b. Secara total, rangkaian kegiatan Roadshow Governansi OJK Tahun 2024 diikuti oleh 15.942 peserta yang terdiri dari seluruh unsur stakeholder OJK.

c. Penyelenggaraan sosialisasi terkait prosedur pengadaan barang dan jasa, serta sistem manajemen anti penyuapan OJK kepada seluruh penyedia barang dan jasa sebagai wujud transparansi dan penegakan integritas dalam proses pengadaan barang dan jasa di OJK.

d. Upaya mendorong strategi net zero emission di internal OJK dan penegasan pentingnya penerapan prinsip tata kelola dan transparansi di SJK dengan mendorong penguatan fungsi Governance, Risk, and Compliance (GRC) dalam memastikan kepatuhan terhadap kebijakan keuangan berkelanjutan OJK.

e. Penguatan fungsi GRC, termasuk penguatan dan continuous improvement fungsi audit internal pada sektor jasa keuangan dalam Asian Confederation of Institutes of Internal Auditors (ACIIA) Regional Conference Tahun 2024.

OJK sedang menjalani proses penilaian Survei Penilaian Integritas tahun 2024 yang diselenggarakan oleh KPK di mana penentuan responden sepenuhnya ditentukan oleh KPK. Melalui survei ini diharapkan dapat menjadi bagian dari evaluasi yang berimbang atas upaya penguatan integritas di OJK dan sektor jasa keuangan.

Dalam rangka mewujudkan integritas, independensi dan memelihara akuntabilitas, OJK telah menetapkan 2 orang Anggota Dewan Audit yang berasal dari eksternal melalui hasil panitia seleksi untuk periode 2024-2027. Dengan demikian, OJK telah melengkapi komposisi Anggota Dewan Audit dari eksternal menjadi 4 orang sesuai dengan peraturan yang berlaku.

E. Penegakkan Ketentuan di SJK dan Perkembangan Penyidikan

Dalam pelaksanaan fungsi penyidikan, sampai dengan 30 Agustus 2024 Penyidik OJK telah menyelesaikan total 129 perkara yang terdiri dari 103 perkara PBKN, 5 perkara PMDK, 20 perkara PPDP dan 1 perkara PVML. Selanjutnya jumlah perkara yang telah diputus oleh pengadilan sebanyak 114 perkara, diantaranya 102 perkara telah mempunyai kekuatan hukum tetap (in kracht) dan 12 perkara masih dalam tahap kasasi.

| No | Tahap | PBKN | PMDK | PPDP | PVML | Jumlah |

| Perkara |

| 1 | Proses Telaahan | 11 | 10 | 2 | 2 | 25 |

| 2 | Penyelidikan | 2 | 6 | 1 | 3 | 12 |

| 3 | Penyidikan | 8 | 0 | 1 | 0 | 9 |

| 4 | Berkas | 2 | 0 | 0 | 0 | 2 |

| 5 | P-21 (Penyidikan Lengkap) | 103 | 5 | 20 | 1 | 129 |

| Proses Pengadilan |

| 1 | Putusan Pengadilan In Kracht | 81 | 5 | 14 | 2 | 102 |

| 2 | Banding | 0 | 0 | 0 | 0 | 0 |

| 3 | Kasasi | 8 | 0 | 4 | 0 | 12 |

Dengan kebijakan dan langkah penegakan hukum yang dilakukan, serta senantiasa bersinergi dengan Pemerintah, Bank Indonesia, LPS, dan industri keuangan maupun asosiasi pelaku usaha, OJK optimis sektor jasa keuangan dapat terjaga stabil dan tumbuh secara berkelanjutan.

***

Informasi lebih lanjut:

Kepala Departemen Literasi, Inklusi Keuangan dan Komunikasi - Aman Santosa

Telp. (021) 29600000; Email: humas@ojk.go.id