SP-109/GKPB/OJK/VIII/2024

SIARAN PERS

STABILITAS SEKTOR JASA KEUANGAN YANG TERJAGA DAN KINERJA INTERMEDIASI YANG KUAT SEBAGAI DAYA DUKUNG PEREKONOMIAN NASIONAL

Jakarta, 5 Agustus 2024. Rapat Dewan Komisioner Bulanan Otoritas Jasa Keuangan (OJK) pada 31 Juli 2024 menilai sektor jasa keuangan terjaga stabil yang didukung oleh tingkat permodalan yang kuat dan likuiditas memadai di tengah ketidakpastian global akibat meningkatnya tensi perang dagang dan geopolitik serta normalisasi harga komoditas global.

Kinerja perekonomian global secara umum melemah dengan inflasi termoderasi secara broad-based. Sejalan dengan pelemahan pasar tenaga kerja dan penurunan inflasi AS, pasar berekspektasi The Fed akan menurunkan suku bunga kebijakan (FFR) sebanyak 2-3 kali di tahun 2024. Di Eropa, meskipun indikator perekonomian terus melemah, Bank Sentral Eropa (ECB) menahan suku bunga kebijakan pada pertemuan Juli 2024. Namun, pasar mengekspektasikan ECB akan menurunkan suku bunga sebanyak 2 kali lagi hingga akhir tahun 2024. Di Tiongkok, pertumbuhan ekonomi Triwulan 2 2024 melambat didorong lemahnya permintaan domestik, yang diindikasikan oleh penurunan inflasi dan harga properti. Hal ini mendorong pemerintah dan bank sentral terus mengeluarkan stimulus fiskal dan moneter.

Tensi geopolitik global terpantau meningkat sejalan dengan tingginya dinamika politik di AS menjelang Pemilihan Presiden di November 2024, serta perkembangan terkini di Timur-Tengah dan Ukraina. Selain itu, tensi perang dagang juga meningkat khususnya terkait dengan sektor teknologi dan semi konduktor. Secara umum, pasar melakukan price in dampak kenaikan tensi geopolitik.

Di sisi lain, secara umum tekanan di pasar keuangan global menurun. Ekspektasi The Fed segera menurunkan FFR telah mendorong penurunan yield USD dan pelemahan dollar index. Hal ini mendorong mulai terjadinya aliran masuk modal (inflow) ke negara emerging markets, termasuk Indonesia, sehingga pasar keuangan emerging market mayoritas menguat terutama di pasar obligasi dan nilai tukar.

Di domestik, kinerja perekonomian masih cukup positif dan cenderung stabil. Hal ini ditunjukkan oleh terjaganya tingkat inflasi dan berlanjutnya surplus neraca perdagangan. Namun demikian, perlu dicermati berlanjutnya tren penurunan harga komoditas yang telah memoderasi kinerja ekspor.

Perkembangan Pasar Modal dan Bursa Karbon (PMDK)

Di pasar saham, IHSG menguat 2,72 persen mtd pada 31 Juli 2024 ke level 7.255,76 (ytd: terkoreksi 0,23 persen), dengan nilai kapitalisasi pasar sebesar Rp12.338 triliun atau naik 1,83 persen mtd (5,76 persen ytd), serta non-resident mencatatkan net buy Rp6,68 triliun mtd (ytd: net sell Rp1,05 triliun). Secara mtd, penguatan terjadi di hampir seluruh sektor dengan penguatan terbesar di sektor industri dan transportasi & logistik. Di sisi likuiditas transaksi, rata-rata nilai transaksi harian pasar saham tercatat Rp11,87 triliun ytd.

Di pasar obligasi, indeks pasar obligasi ICBI menguat 1,09 persen mtd (naik 2,66 persen ytd) ke level 384,57, dengan yield SBN rata-rata turun sebesar 7,34 bps (ytd naik 25,87 bps) dan non-resident mencatatkan net buy sebesar Rp4,90 triliun mtd (ytd: net sell Rp29,05 triliun). Untuk pasar obligasi korporasi, investor non-resident mencatatkan net sell sebesar Rp0,58 triliun mtd (net sell Rp2,22 triliun ytd).

Di industri pengelolaan investasi, nilai Asset Under Management (AUM) tercatat sebesar Rp830,25 triliun (naik 0,51 persen mtd atau 0,67 persen ytd), dengan Nilai Aktiva Bersih (NAB) reksa dana tercatat sebesar Rp491,61 triliun atau naik 1,06 persen mtd (ytd: turun 1,96 persen) dan tercatat net subscription sebesar Rp2,75 triliun mtd (ytd: net redemption Rp12,53 triliun).

Penghimpunan dana di pasar modal masih dalam tren yang positif, tercatat nilai Penawaran Umum mencapai Rp129,90 triliun di mana Rp4,39 Triliun di antaranya merupakan fundraising dari 28 emiten baru. Sementara itu, masih terdapat 111 pipeline Penawaran Umum dengan perkiraan nilai indikatif sebesar Rp33,04 triliun.

Untuk penggalangan dana pada Securities Crowdfunding (SCF), sejak pemberlakuan ketentuan SCF hingga 30 Juli 2024, telah terdapat 17 penyelenggara yang telah mendapatkan izin dari OJK dengan 579 penerbit, 159.957 pemodal, dan total dana SCF yang dihimpun dan teradministrasi di KSEI sebesar Rp1,15 triliun.

Pada Bursa Karbon, sejak diluncurkan pada 26 September 2023 hingga 31 Juli 2024, tercatat 70 pengguna jasa yang mendapatkan izin dengan total volume sebesar 613.541 tCO2e dan akumulasi nilai sebesar Rp37,04 miliar, dengan rincian nilai transaksi 26,73 persen di Pasar Reguler, 23,19 persen di Pasar Negosiasi, 49,89 persen di Pasar Lelang, dan 0,18 persen di marketplace. Ke depan, potensi Bursa Karbon masih sangat besar mempertimbangkan terdapat 3.864 pendaftar yang tercatat di Sistem Registri Nasional Pengendalian Perubahan Iklim (SRN PPI) dan tingginya potensi unit karbon yang dapat ditawarkan.

Dalam rangka penegakan ketentuan di bidang PMDK:

Pada bulan Juli 2024, OJK telah mengenakan sanksi administratif berupa denda atas kasus kepada 2 Manajer Investasi dan 1 Emiten sebesar Rp475.000.000.

Selanjutnya selama tahun 2024, OJK telah mengenakan Sanksi Administratif atas pemeriksaan kasus di Pasar Modal kepada 83 Pihak yang terdiri dari Sanksi Administratif berupa Denda sebesar Rp57.175.000, 14 Perintah Tertulis, 1 Pencabutan Izin Usaha Manajer Investasi, 1 Percabutan Izin Orang Perseorangan, dan 5 Peringatan Tertulis serta mengenakan Sanksi Administratif berupa Denda atas keterlambatan dengan nilai sebesar Rp49.809.990.000, kepada 561 pelaku jasa keuangan di Pasar Modal dan 66 Peringatan Tertulis atas keterlambatan penyampaian laporan, serta mengenakan 2 Sanksi Administratif berupa Peringatan Tertulis atas Selain Keterlambatan.

Perkembangan Sektor Perbankan (PBKN)

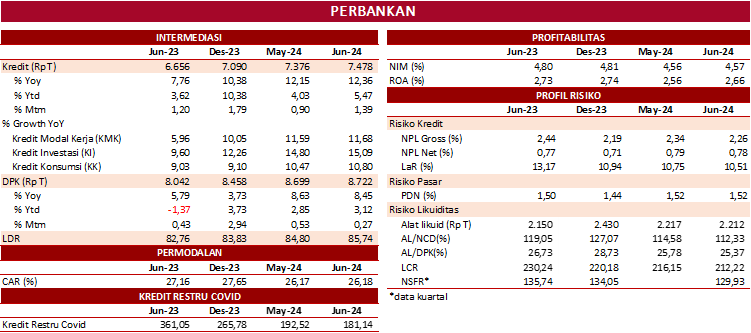

Kinerja fungsi intermediasi perbankan terus melanjutkan tren peningkatan. Pada Juni 2024, secara mtm kredit mengalami peningkatan sebesar Rp102,29 triliun, atau tumbuh sebesar 1,39 persen mtm. Adapun secara tahunan, pertumbuhan penyaluran kredit melanjutkan catatan double digit growth sebesar 12,36 persen yoy (Mei 2024: 12,15 persen) menjadi Rp7.478,4 triliun. Berdasarkan jenis penggunaan, Kredit Investasi tumbuh tertinggi yaitu sebesar 15,09 persen yoy. Sementara itu, secara nominal yang terbesar adalah Kredit Modal Kerja sehingga menjadi sebesar Rp3.389,53 triliun. Ditinjau dari kepemilikan bank, bank BUMN menjadi pendorong utama pertumbuhan kredit yaitu tumbuh sebesar 14,95 persen yoy.

Sejalan dengan pertumbuhan Kredit, Dana Pihak Ketiga (DPK) juga mengalami pertumbuhan positif. Pada Juni 2024, DPK tercatat tumbuh sebesar 0,27 persen mtm atau meningkat sebesar 8,45 persen yoy (Mei 2024: 8,63 persen yoy) menjadi Rp8.722,03 triliun, dengan giro menjadi kontributor pertumbuhan terbesar yaitu 13,48 persen yoy.

Likuiditas industri perbankan pada Juni 2024 memadai dengan rasio Alat Likuid/Non-Core Deposit (AL/NCD) dan Alat Likuid/Dana Pihak Ketiga (AL/DPK) masing-masing sebesar 112,33 persen (Mei 2024: 114,58 persen) dan 25,37 persen (Mei 2024: 25,78 persen), atau jauh di atas threshold masing-masing sebesar 50 persen dan 10 persen.

Sementara itu, kualitas kredit tetap terjaga dengan rasio NPL gross perbankan yang menurun menjadi sebesar 2,26 persen (Mei 2024: 2,34 persen) dan NPL net sebesar 0,78 persen (Mei 2024: 0,79 persen). Loan at Risk (LaR) juga menunjukkan tren penurunan menjadi sebesar 10,51 persen (Mei 2024: 10,75 persen). Rasio LaR tersebut juga sudah semakin mendekati level sebelum pandemi yaitu sebesar 9,93 persen pada Desember 2019).

Adapun NPL gross UMKM pada bulan Juni 2024 tercatat menurun menjadi 4,04 persen (Mei 2024: 4,27 persen). Sejalan dengan penurunan LaR total kredit, LaR kredit UMKM juga mengalami penurunan yaitu menjadi sebesar 13,50 persen (Mei 2024: 13,83 persen) dari tahun sebelumnya sebesar 16,84 persen. Rasio LaR UMKM saat ini juga semakin mendekati level sebelum pandemi (Des 2019: 12,74 persen).

Secara umum, rerata tertimbang suku bunga DPK dalam tren meningkat sejalan dengan naiknya suku bunga acuan selama setahun terakhir. Di sisi lain, pergerakan rerata suku bunga kredit cenderung flat, dengan suku bunga Kredit Modal Kerja (KMK) dan Kredit Konsumtif (KK) menurun dibandingkan tahun sebelumnya. Hal ini disebabkan prioritas bank untuk tetap menjaga kualitas kreditnya meskipun NIM menjadi turun. NIM menurun secara yoy dari sebesar 4,8 persen pada Juni 2023 menjadi sebesar 4,57 persen pada Juni 2024 (Mei 2024: 4,56 persen). Meskipun demikian, tingkat profitabilitas bank (ROA) masih tetap tinggi sebesar 2,66 persen (Mei 2024: 2,56 persen), yang menunjukkan kinerja industri perbankan tetap resilien dan stabil.

Ketahanan perbankan juga ditopang oleh permodalan (CAR) yang masih di level yang tinggi yaitu sebesar 26,18 persen (Mei 2024: 26,17 persen) dan menjadi bantalan mitigasi risiko yang solid di tengah kondisi ketidakpastian global.

Untuk produk buy now pay later di perbankan, per Juni 2024 baki debet tumbuh stabil 47,42 persen yoy (Mei 2024: 46,77 persen) menjadi Rp17,72 triliun, dengan total jumlah rekening 17,48 juta (Mei 2024: 17,26 juta). Risiko kredit untuk pay later di perbankan turun ke level 2,50 persen (Mei 2024: 2,61 persen).

Sementara itu, dalam rangka penegakan ketentuan dan pelindungan konsumen di sektor perbankan, OJK telah melakukan langkah-langkah sebagai berikut:

Sehubungan dengan pemberantasan judi online yang berdampak luas pada perekonomian dan sektor keuangan, atas permintaan OJK, perbankan melakukan pemblokiran terhadap sekitar 6.000 rekening dari data yang disampaikan oleh Kementerian Komunikasi dan Informatika. OJK juga meminta perbankan untuk menutup rekening yang berada dalam satu Customer Identification File (CIF) yang sama.

OJK telah mencabut izin usaha PT Bank Perkreditan Rakyat Lubuk Raya Mandiri pada 23 Juli 2024 dan PT Bank Perkreditan Rakyat Sumber Artha Waru Agung pada 24 Juli 2024.

Perkembangan Sektor Perasuransian, Penjaminan dan Dana Pensiun (PPDP)

Pada sektor PPDP, aset industri asuransi di Juni 2024 mencapai Rp1.126,26 triliun atau naik 1,14 persen yoy dari posisi yang sama di tahun sebelumnya, yaitu Rp1.113,58 triliun. Dari sisi asuransi komersil, total aset mencapai Rp907,39 triliun atau naik 2,38 persen yoy. Adapun kinerja asuransi komersil berupa akumulasi pendapatan premi mencapai Rp165,18 triliun, atau naik 8,46 persen yoy, yang terdiri dari premi asuransi jiwa yang tumbuh sebesar 2,29 persen yoy dengan nilai sebesar Rp87,99 triliun, dan premi asuransi umum dan reasuransi tumbuh 16,46 persen yoy dengan nilai sebesar Rp77,20 triliun.

Secara umum permodalan di industri asuransi komersil tetap solid, dengan industri asuransi jiwa dan asuransi umum mencatatkan Risk Based Capital (RBC) masing-masing sebesar 431,43 persen dan 320,70 persen, jauh di atas threshold sebesar 120 persen.

Untuk asuransi nonkomersil yang terdiri dari aset BPJS Kesehatan (badan dan program jaminan kesehatan nasional) dan BPJS Ketenagakerjaan (badan, jaminan kecelakaan kerja, jaminan kematian, atau jaminan kehilangan pekerjaan) serta program asuransi ASN, TNI, dan POLRI terkait program jaminan kecelakaan kerja dan jaminan kematian, total aset tercatat sebesar Rp218,87 triliun atau terkontraksi 3,69 persen yoy.

Di sisi industri dana pensiun, total aset dana pensiun per Juni 2024 tumbuh sebesar 7,58 persen yoy dengan nilai sebesar Rp1.448,28 triliun, meningkat dari posisi Juni 2023 sebesar Rp1.346,21 triliun. Untuk program pensiun sukarela, total aset mencatatkan pertumbuhan sebesar 3,91 persen yoy dengan nilai mencapai Rp372,70 triliun. Untuk program pensiun wajib, yang terdiri dari program jaminan hari tua dan jaminan pensiun BPJS Ketenagakerjaan, serta program tabungan hari tua dan akumulasi iuran pensiun, ASN, TNI, dan POLRI, total aset mencapai Rp1.075,58 triliun atau tumbuh sebesar 8,91 persen yoy.

Pada perusahaan penjaminan, nilai aset tumbuh 8,01 persen yoy dengan nilai mencapai Rp47,29 triliun pada Juni 2024, dengan posisi aset pada Juni 2023 sebesar Rp43,78 triliun.

Dalam rangka penegakan ketentuan dan pelindungan konsumen di sektor PPDP, OJK telah melakukan langkah-langkah sebagai berikut:

OJK telah mengenakan Sanksi Pembatasan Kegiatan Usaha kepada 1 Pialang Asuransi pada 26 Juni 2024 karena lembaga dimaksud tidak memenuhi ketentuan OJK mengenai tata kelola perizinan Pialang Asuransi dan pemenuhan modal minimum.

Terkait kewajiban seluruh perusahaan asuransi untuk memiliki tenaga aktuaris, sampai dengan 31 Juli 2024 terdapat 11 perusahaan yang masih belum memiliki aktuaris perusahaan atau mengajukan calon untuk dilakukan penilaian kemampuan dan kepatutan. OJK terus memonitor pelaksanaan supervisory action sesuai ketentuan bagi perusahaan yang belum memenuhi ketentuan tersebut, seperti peningkatan sanksi peringatan yang sebelumnya telah diberikan serta permintaan rencana tindak atas pemenuhan aktuaris perusahaan. Selain itu, OJK juga terus melakukan koordinasi secara berkelanjutan dengan Persatuan Aktuaris Indonesia sebagai lembaga yang mengeluarkan sertifikasi aktuaris dalam perspektif supply dari tenaga ahli aktuaris.

Sepanjang Januari s.d. Juni 2024, OJK telah melakukan pengenaan sanksi administratif kepada lembaga jasa keuangan di sektor PPDP sebanyak 916 sanksi, yang terdiri dari 602 sanksi peringatan/teguran, 6 sanksi pembekuan kegiatan usaha, dan 308 sanksi denda yang dapat diikuti dengan sanksi peringatan/teguran.

Sejalan dengan upaya pengembangan sektor PPDP, sampai dengan Juni 2024 OJK terus melakukan berbagai upaya mendorong penyelesaian permasalahan pada Lembaga Jasa Keuangan melalui pengawasan khusus terhadap 8 perusahaan asuransi dan reasuransi dengan harapan perusahaan dapat memperbaiki kondisi keuangannya untuk kepentingan pemegang polis. Selain itu juga terdapat 15 Dana Pensiun yang masuk dalam pengawasan khusus dimana terdapat 2 Dana Pensiun dalam proses pengajuan pembubaran ke OJK.

Perkembangan Sektor Lembaga Pembiayaan, Perusahaan Modal Ventura, Lembaga Keuangan Mikro dan Lembaga Jasa Keuangan Lainnya (PVML)

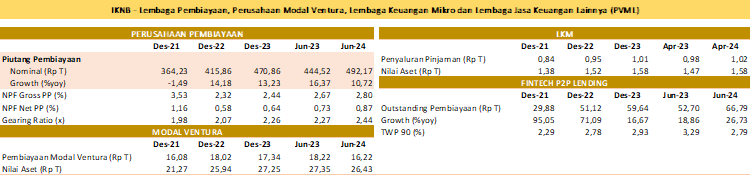

Di sektor PVML, piutang pembiayaan Perusahaan Pembiayaan (PP) kembali tumbuh sebesar 10,72 persen yoy pada Juni 2024 (Mei 2024: 11,21 persen yoy) menjadi Rp492,17 triliun, didukung pembiayaan modal kerja yang meningkat sebesar 11,46 persen yoy (Mei 2024: 8,81 persen yoy).

Profil risiko Perusahaan Pembiayaan (PP) terjaga dengan rasio Non Performing Financing (NPF) gross tercatat sebesar 2,80 persen (Mei 2024: 2,77 persen) dan NPF net sebesar 0,87 persen (Mei 2024: 0,84 persen). Gearing ratio PP naik menjadi sebesar 2,44 kali (Mei 2024: 2,37 kali), jauh di bawah batas maksimum 10 kali.

Pertumbuhan pembiayaan modal ventura di Juni 2024 terkontraksi sebesar 10,97 persen yoy (Mei 2024: -11,96 persen yoy), dengan nilai pembiayaan tercatat sebesar Rp16,22 triliun (Mei 2024: Rp16,21 triliun).

Pada industri fintech peer to peer (P2P) lending, outstanding pembiayaan di Juni 2024 terus meningkat menjadi 26,73 persen yoy (Mei 2024: 25,44 persen yoy), dengan nominal sebesar Rp66,79 triliun. Tingkat risiko kredit macet secara agregat (TWP90) dalam kondisi terjaga di posisi 2,79 persen (Mei 2024: 2,91 persen).

Untuk pembiayaan Buy Now Pay Later (BNPL) oleh PP, pertumbuhan pembiayaan meningkat sebesar 47,81 persen yoy (Mei 2024: 37,61 persen yoy) atau menjadi Rp7,24 triliun dengan NPF gross sebesar 3,07 persen. (Mei 2024: 3,22 persen)

Sementara itu, dalam rangka penegakan ketentuan di sektor PVML:

Kewajiban pemenuhan ekuitas minimum:

a. Pada posisi bulan Juni 2024, terdapat 7 dari 147 Perusahaan Pembiayaan yang belum memenuhi ketentuan kewajiban ekuitas minimum Rp100 miliar.

b. Sementara itu, saat ini terdapat 28 dari 98 Penyelenggara P2P Lending yang belum memenuhi ekuitas minimum Rp7,5 miliar yang mulai berlaku tanggal 4 Juli 2024 sebagaimana diatur dalam Pasal 50 ayat (2) huruf b POJK 10/2022 tentang LPBBTI.

OJK terus melakukan langkah-langkah yang diperlukan untuk mendorong pemenuhan kewajiban ekuitas minimum dimaksud berupa injeksi modal dari pemegang saham, maupun dari strategic investor lokal/asing yang kredibel, termasuk alternatif pengembalian izin usaha.

Dalam rangka menegakkan kepatuhan dan integritas industri sektor PVML, selama bulan Juli 2024, OJK telah mengenakan sanksi administratif kepada 5 PP, 2 Perusahaan Modal Ventura, dan 40 Penyelenggara P2P Lending atas pelanggaran yang dilakukan terhadap Peraturan OJK (POJK) yang berlaku, maupun hasil pengawasan dan/atau tindak lanjut pemeriksaan. Pengenaan sanksi administratif terdiri dari 16 sanksi denda dan 68 sanksi peringatan tertulis. OJK berharap upaya penegakkan kepatuhan dan pengenaan sanksi tersebut dapat mendorong pelaku industri sektor PVML untuk meningkatkan aspek tata kelola yang baik, kehati-hatian, dan pemenuhan terhadap ketentuan yang berlaku sehingga pada akhirnya dapat berkinerja lebih baik dan berkontribusi secara optimal.

Perkembangan Sektor Inovasi Teknologi Sektor Keuangan (ITSK), Aset Keuangan Digital dan Aset Kripto (IAKD)

Dalam rangka pelaksanaan Regulatory Sandbox OJK:

a. Per Juli 2024, terdapat 5 calon peserta sandbox yang telah mengajukan pendaftaran mengikuti sandbox melalui SPRINT OJK, dengan ruang lingkup ITSK yang meliputi 1 calon peserta dengan aktivitas terkait pendukung pasar dan 4 calon peserta dengan aktivitas terkait aset keuangan digital termasuk aset kripto.

b. Pada bulan Juli 2024, OJK telah memfasilitasi konsultasi sandbox kepada 9 calon peserta sandbox. Dengan demikian, sampai dengan akhir Juli 2024, OJK telah melayani konsultasi atas 29 calon peserta sandbox. Selain itu, masih terdapat dalam antrian sebanyak 73 permintaan konsultasi dari calon peserta sandbox.

Pendaftaran Penyelenggara ITSK:

a. Terdapat 1 Penyelenggara ITSK dengan jenis model bisnis Innovative Credit Scoring (ICS) yang telah mendapatkan status terdaftar di OJK.

b. Selanjutnya, OJK sedang memproses pengajuan pendaftaran dari 3 calon Penyelenggara ITSK dengan rincian: 2 calon Penyelenggara ITSK dengan Jenis ITSK ICS; dan 1 calon Penyelenggara ITSK dengan Jenis ITSK Agregasi Informasi Produk dan Layanan Jasa Keuangan.

c. Adapun pendaftaran untuk calon Penyelenggara ITSK dengan Jenis ITSK Agregasi Informasi Produk dan Layanan Jasa Keuangan telah dapat dilakukan melalui aplikasi SPRINT.

Berdasarkan data laporan per Juni 2024, dari 36 Penyelenggara ITSK yang direkomendasikan untuk melakukan pendaftaran ke OJK, tercatat Penyelenggara ITSK dimaksud telah menjalin 889 kemitraan dengan perbankan, perusahaan pembiayaan, perasuransian, perusahaan sekuritas, P2P lending, lembaga keuangan mikro, pegadaian, penyedia jasa teknologi informasi, hingga penyedia sumber data.

Sehubungan dengan perkembangan aktivitas aset kripto di Indonesia, per Juni 2024, jumlah total investor berada dalam tren meningkat dengan total 20,24 juta investor (bulan Mei: 19,75 juta). Pada periode yang sama, nilai transaksi aset kripto mengalami perlambatan dari Rp49,8 triliun pada akhir Mei 2024 menjadi Rp40,85 triliun di bulan Juni 2024. Namun demikian, secara akumulatif nilai transaksi aset kripto pada semester I-2024 mencapai Rp 301,75 triliun atau tumbuh 354,17 persen dibandingkan periode yang sama pada tahun sebelumnya.

Perkembangan Pengawasan Perilaku Pelaku Usaha Jasa Keuangan, Edukasi, dan Pelindungan Konsumen (PEPK)

Sejak 1 Januari s.d. 31 Juli 2024, OJK telah melaksanakan 1.732 kegiatan edukasi keuangan yang menjangkau 3.041.909 orang peserta secara nasional. Sikapi Uangmu, sebagai saluran media komunikasi khusus konten terkait edukasi keuangan kepada masyarakat secara digital berupa minisite dan aplikasi, serta telah memublikasikan sebanyak 249 konten edukasi keuangan, dengan jumlah pengunjung sebanyak 998.484 viewers. Selain itu, terdapat 62.133 pengguna Learning Management System Edukasi Keuangan (LMSKU) OJK, dengan total sebanyak 83.573 kali akses terhadap modul dan penerbitan 66.948 sertifikat kelulusan modul.

Upaya literasi keuangan tersebut disertai dengan penguatan program inklusi keuangan melalui sinergi dalam Tim Percepatan Akses Keuangan Daerah (TPAKD) yang melibatkan Kementerian/Lembaga, Pelaku Usaha Jasa Keuangan (PUJK), akademisi, dan stakeholders lainnya. Sampai dengan Juli 2024, terdapat 530 TPAKD (36 provinsi dan 494 kabupaten/kota) atau 96,01 persen TPAKD telah melaporkan pembentukan baik di tingkat provinsi/kabupaten/kota.

Dalam rangka monitoring dan evaluasi atas pelaksanaan program kerja TPAKD, telah dilakukan Rapat Koordinasi TPAKD Wilayah Indonesia Barat pada 2 Juli 2024 di Prov. Kep. Riau yang dihadiri oleh seluruh pemerintah provinsi di wilayah barat (10 provinsi di pulau Sumatera) dan Kantor OJK Daerah yang membawahinya.

Selain itu, OJK juga melakukan kegiatan pengembangan dan penguatan literasi dan inklusi keuangan diantaranya:

Dalam rangka Memperingati Hari Anak Nasional 2024, OJK menyelenggarakan Kegiatan Edukasi Pelajar tingkat SD/MI di Serang, Banten dengan tema “Edukasi Keuangan untuk Anak Indonesia, Menuju Indonesia Emas 2045" yang diikuti lebih dari 4.000 anak secara hybrid.

OJK melaksanakan edukasi keuangan kepada mahasiswa di Bogor, Jawa Barat dan Serang, Banten, yang bertujuan untuk meningkatkan pemahaman dan pengetahuan kepada mahasiswa sebagai segmen prioritas literasi keuangan mengenai bahaya pinjaman online ilegal dan judi online.

Dalam rangka melaksanakan amanat peningkatan literasi dan inklusi keuangan masyarakat sebagaimana tercantum dalam UU P2SK, akan diinisiasi kampanye nasional “Gerakan Nasional Cerdas Keuangan (GENCARKAN)" dengan rencana peluncuran pada bulan Agustus 2024. GENCARKAN bertujuan untuk mengorkestrasi kegiatan literasi dan inklusi keuangan yang dilakukan oleh seluruh stakeholders agar dapat terselenggara secara masif, merata, dan berkelanjutan.

Dalam rangka peningkatan literasi dan inklusi keuangan di daerah melalui sinergi dan kolaborasi antar pemerintah pusat, pemerintah daerah, LJK dan stakeholders terkait, telah diselenggarakan Kick Off Ekosistem Keuangan Inklusif (EKI) di Desa Dolokgede Kabupaten Bojonegoro, Jawa Timur. Desa Dolokgede memiliki sektor unggulan di bidang pertanian produktif dan infrastruktur olahraga yang memadai, sehingga berpotensi menciptakan destinasi wisata berbasis edusport di Kabupaten Bojonegoro. Salah satu program yang merupakan implementasi dari EKI di Desa Dolokgede yaitu Program "Desaku Cakap Keuangan", yang bertujuan meningkatkan pemahaman masyarakat di pedesaan tentang lembaga, produk, dan layanan keuangan. Selanjutnya, akan diselenggarakan rangkaian kegiatan EKI melalui tiga tahapan optimalisasi potensi desa melalui tahap pra-inkubasi, inkubasi, dan pasca inkubasi.

Di samping upaya peningkatan literasi dan inklusi keuangan tersebut, OJK bersama Badan Pusat Statistik (BPS) telah mengumumkan hasil Survei Nasional Literasi dan Inklusi Keuangan (SNLIK) 2024 yang menunjukan bahwa indeks literasi keuangan nasional mencapai 65,43 persen, sementara indeks inklusi keuangan sebesar 75,02 persen. Sementara itu, indeks literasi keuangan syariah sebesar 39,11 persen dan indeks inklusi keuangan syariah sebesar 12,88 persen. SNLIK 2024 menjadi parameter OJK dan pemangku kepentingan lainnya dalam menyusun kebijakan dan strategi literasi inklusi keuangan, serta merancang produk dan layanan keuangan yang sesuai kebutuhan dan kemampuan konsumen dalam rangka pendalaman pasar keuangan dan pelindungan konsumen.

Dari sisi layanan konsumen, sampai dengan 31 Juli 2024, OJK telah menerima 218.300 permintaan layanan melalui Aplikasi Portal Pelindungan Konsumen (APPK), termasuk 17.003 pengaduan. Dari pengaduan tersebut, sebanyak 6.005 berasal dari sektor perbankan, 6.289 berasal dari industri financial technology, 3.701 berasal dari industri perusahaan pembiayaan, 756 berasal dari industri perusahaan asuransi serta sisanya merupakan layanan sektor pasar modal dan industri keuangan non-bank (IKNB) lainnya.

Di sisi pemberantasan kegiatan keuangan ilegal, sejak 1 Januari s.d. 31 Juli 2024 pengaduan entitas ilegal yang diterima sebanyak 10.104 pengaduan, meliputi pengaduan pinjol ilegal sebanyak 9.596 pengaduan, dan pengaduan investasi ilegal sebanyak 508 pengaduan. Adapun jumlah entitas ilegal yang telah dihentikan/diblokir adalah sebagai berikut:

Entitas

| Tahun |

| 2017 - 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | Jan s.d Juli 2024 | Jumlah |

| Investasi Ilegal | 185 | 442 | 347 | 98 | 106 | 40 | 149 | 1.367 |

| Pinjol Ilegal | 404 | 1.493 | 1.026 | 811 | 698 | 2.248 | 1.591 | 8.271 |

| Gadai Ilegal | 0 | 68 | 75 | 17 | 91 | 0 | 0 | 251 |

| Total | 589 | 2.003 | 1.448 | 926 | 895 | 2.288 | 1.740 | 9.889 |

Dalam rangka penegakkan ketentuan pelindungan konsumen, OJK telah memberikan sanksi sebagai berikut:

171 Surat Peringatan Tertulis kepada 127 PUJK;

3 Surat Perintah kepada 3 PUJK; dan

25 Sanksi Denda kepada 25 PUJK.

Dalam pengawasan perilaku PUJK (

market conduct), OJK telah melakukan penegakan ketentuan berupa:

Sanksi Administratif atas Keterlambatan Pelaporan

Sehubungan dengan adanya kewajiban penyampaian laporan sendiri sebagaimana diatur dalam Pasal 43 dan Pasal 44 POJK 6/POJK.07/2022 tentang Perlindungan Konsumen dan Masyarakat, hingga Juli 2024, OJK telah mengenakan sanksi administratif keterlambatan pelaporan terhadap 71 PUJK yang merupakan kewenangan pengawasan Kantor Pusat, yaitu:

a. Sanksi Administratif Berupa Denda terhadap 55 PUJK; dan

b. Sanksi Administratif Berupa Peringatan Tertulis terhadap 16 PUJK.

Jumlah sanksi ini telah mempertimbangkan adanya upaya keberatan yang dilakukan oleh PUJK sebagaimana diatur dalam POJK 22 Tahun 2023 tentang Pelindungan Konsumen dan Masyarakat di Sektor Jasa Keuangan.

Sanksi Administratif atas Hasil Pengawasan Langsung/Tidak Langsung

Berdasarkan hasil pengawasan OJK hingga Juli 2024, OJK telah mengenakan Sanksi Administratif Berupa Denda dengan total Rp390.000.000 kepada 4 PUJK. Denda ini dikenakan atas pelanggaran ketentuan pelindungan konsumen khususnya mengenai penyediaan informasi dalam iklan dan tata cara pemasaran produk/layanan.

Selain itu, OJK juga telah mengenakan Sanksi Administratif berupa Peringatan Tertulis kepada 8 PUJK atas pelanggaran ketentuan pelindungan konsumen dalam penyediaan Informasi dalam iklan dan juga tata cara penagihan kepada konsumen.

Guna mencegah terulangnya pelanggaran serupa, OJK juga mengeluarkan perintah untuk melakukan tindakan tertentu termasuk memperbaiki ketentuan internal PUJK sebagai hasil dari pengawasan langsung/tidak langsung dalam rangka pembinaan agar PUJK senantiasa patuh terhadap ketentuan terkait pelindungan konsumen dan masyarakat.

Arah Kebijakan OJK

Dalam rangka menjaga stabilitas sektor jasa keuangan dan meningkatkan peran sektor jasa keuangan bagi pertumbuhan ekonomi nasional, OJK mengambil langkah kebijakan sebagai berikut:

A. Kebijakan Menjaga Stabilitas Sistem Keuangan

Di tengah kondisi pasar keuangan global yang bergerak mixed, OJK tetap mewaspadai faktor-faktor risiko yang berpotensi memengaruhi sektor jasa keuangan ke depan, yaitu downside risk dari pelemahan perekonomian Tiongkok, tensi geopolitik yang masih dinamis, serta fluktuasi harga komoditas ekspor utama. Oleh karena itu, LJK agar tetap mencermati faktor-faktor risiko tersebut secara berkala.

B. Kebijakan Penguatan dan Pengembangan Sektor Jasa Keuangan (SJK) serta Infrastruktur Pasar

OJK sedang menyusun ketentuan sebagai upaya penguatan SJK dan pengembangan SJK serta infrastruktur pasar, antara lain sebagai berikut:

RPOJK Kegiatan Usaha Perbankan sebagai respons atas penerbitan UU P2SK serta kebutuhan penyesuaian dan harmonisasi terhadap perkembangan terkini dan pemenuhan ekspektasi industri perbankan. RPOJK Kegiatan Usaha Perbankan mengatur Bank Umum (konvensional dan syariah) dan BPR (konvensional dan syariah) serta memuat ketentuan antara lain terkait kegiatan penyertaan modal oleh Bank Umum, kegiatan penyertaan modal oleh BPR, pengalihan piutang oleh perbankan, penjaminan bank, kegiatan usaha penukaran valuta asing oleh bank, serta pemanfaatan tanda tangan elektronik dan perjanjian elektronik dalam penyelenggaraan produk bank umum.

RPOJK Rahasia Bank sesuai amanat UU P2SK yang mengatur kebutuhan pengecualian Rahasia Bank antara lain untuk kepentingan peradilan dalam perkara perdata maupun pidana; kepentingan pelaksanaan tugas di bidang moneter, makroprudensial, dan sistem pembayaran oleh Bank Indonesia; kepentingan pelaksanaan tugas di bidang penjaminan simpanan dan resolusi oleh Lembaga Penjamin Simpanan; pelaksanaan perjanjian kerja sama otoritas antarnegara yang telah ditandatangani secara resiprokal; dan penyelesaian piutang yang sudah diserahkan kepada panitia urusan piutang negara.

RPOJK Pelaporan dan Transparansi Kondisi Keuangan bagi BPR dan BPRS sebagai upaya mendukung simplifikasi dan digitalisasi untuk laporan yang masih disampaikan secara luring. RPOJK disusun sebagai dasar hukum penyusunan dan penyampaian seluruh laporan berkala dan insidental BPR dan BPRS melalui sistem pelaporan OJK dalam rangka meningkatkan pengawasan BPR dan BPRS serta mempermudah dokumentasi, monitoring, dan pengolahan data guna mendukung penyederhanaan bisnis proses pengawasan. RPOJK ini juga sebagai dasar pengaturan bagi BPR dan BPRS dalam mengumumkan laporan tahunan dan laporan keuangan publikasi kepada masyarakat sesuai bentuk dan tata cara yang diatur dalam RPOJK.

RSEOJK Panduan Akuntansi Perbankan bagi BPR. RSEOJK ini merupakan penjabaran lebih detail dari standar akuntansi keuangan yang relevan bagi industri BPR sehubungan dengan diterbitkannya Standar Akuntansi Keuangan Entitas Privat (SAK EP) oleh Ikatan Akuntan Indonesia. RSEOJK ini direncanakan berlaku efektif pada 1 Januari 2025. Penjabaran dalam panduan akuntansi ini mencakup penjelasan pos-pos informasi keuangan meliputi definisi, dasar pengaturan, perlakuan akuntansi mencakup penyajian, pengukuran, dan pengungkapan, serta ilustrasi jurnal dan contoh kasus. Melalui RSEOJK ini, BPR akan memiliki panduan dalam menyusun laporan keuangan sehingga dapat memberikan informasi yang akurat dan benar serta dapat diperbandingkan, dengan mengacu pada standar akuntansi serta pedoman pencatatan dan pelaporan yang berlaku bagi BPR.

RPOJK Pengembangan dan Penguatan Transaksi dan Lembaga Efek, sebagai peraturan turunan dari UU P2SK khususnya terkait dengan pengaturan mengenai Transaksi dan Lembaga Efek. RPOJK ini diperlukan sebagai landasan hukum untuk pengaturan lebih lanjut atas pasal kewenangan dalam UU P2SK, diantaranya terkait pemberian jasa lain oleh SRO, penyelesaian transaksi efek, penjaminan penyelesaian transaksi efek, dan perdagangan EBUS LPS.

RPOJK Liquidity Provider yang menyatukan regulasi terkait Liquidity Provider dalam satu POJK. RPOJK ini merupakan amanat Pasal 94 UU P2SK agar kuotasi Efek yang dilakukan oleh Liquidity Provider dikecualikan dari transaksi semu dan manipulasi pasar sebagaimana diatur dalam Pasal 91 dan Pasal 92 UU P2SK. Diharapkan dengan adanya RPOJK ini dapat meningkatkan likuiditas transaksi Efek di Pasar Modal yang terukur dan teratur, sehingga pembentukan harga pasar (price discovery) dapat lebih baik.

RPOJK Dematerialisasi Efek Bersifat Ekuitas (EBE) dan Pengelolaan Harta Tidak Terurus (Unclaimed Assets). Pengaturan terkait Dematerialisasi sebagai upaya mendorong efisiensi dan integritas pencatatan kepemilikan dan transaksi Efek yang diwujudkan melalui konversi Efek dengan warkat (script) menjadi tanpa warkat (scriptless). Pengelolaan unclaimed assets juga diatur sehingga Efek dan dana yang tidak diklaim oleh pemiliknya dapat dikelola secara transparan dan akuntabel.

Penyempurnaan POJK Nomor 57 /POJK.04/2020 tentang Penawaran Efek Melalui Layanan Urun Dana Berbasis Teknologi Informasi. Penyusunan RPOJK ini merupakan upaya untuk meningkatkan kualitas transparansi, perizinan, pengawasan, serta tata kelola dari sisi Penyelenggara Layanan Urun Dana dan Penerbit, serta meningkatkan pelindungan Pemodal dalam kegiatan penawaran dan perdagangan efek melalui Layanan Urun Dana.

RPOJK tentang Pelaksanaan Rapat Umum Pemegang Saham (RUPS), Rapat Umum Pemegang Obligasi (RUPO), dan Rapat Umum Pemegang Sukuk (RUPSu) Secara Elektronik. Dengan keberhasilan penerapan pelaksanaan e-RUPS sebagaimana diatur dalam POJK 16/POJK.04/2020 tentang Pelaksanaan RUPS Perusahaan Terbuka secara Elektronik, OJK dan pelaku pasar memandang perlu untuk menerapkan pelaksanaan RUPO dan RUPSu secara elektronik. Pelaksanaan RUPO dan RUPSu secara elektronik diharapkan dapat menjadi alternatif dalam pelaksanaan RUPO dan RUPSu oleh emiten dan dapat mengurangi potensi kegagalan tercapainya kuorum kehadiran, karena pemegang obligasi atau sukuk dapat hadir secara daring.

RPOJK Pengembangan Kualitas Sumber Daya Manusia bagi Perusahaan Perasuransian, Lembaga Penjamin, dan Dana Pensiun (PPDP). RPOJK disusun sebagai tindak lanjut UU P2SK terkait penguatan kualitas SDM di sektor keuangan yang mengatur mengenai kewajiban penyediaan dana pendidikan dan pelatihan SDM dan stándar kompetensi bagi SDM di industri PPDP serta sistem dan prosedur dalam menyusun strategi pengembangan kualitas SDM secara berkelanjutan, sehingga industri PPDP dapat berkompetisi dengan tetap memperhatikan aspek kehati-hatian.

RPOJK Penerapan Manajemen Risiko bagi Lembaga Pembiayaan, Perusahaan Modal Ventura, Lembaga Keuangan Mikro, dan Lembaga Jasa Keuangan Lainnya (PVML) dalam rangka memperkuat penerapan manajemen risiko bagi PVML. RPOJK ini disusun sebagai tindak lanjut amanat UU P2SK dan menyempurnakan pengaturan eksisting pada POJK Nomor 44/POJK.05/2020 tentang Penerapan Manajemen Risiko Bagi Lembaga Jasa Keuangan Nonbank.

Selain itu, OJK mengambil langkah kebijakan lainnya untuk memperkuat dan mengembangkan SJK dan infrastruktur pasar keuangan, antara lain :

Dalam meningkatkan kerja sama Pengawasan Lintas Batas (Mutual Cooperation on Cross-Border Supervision), OJK dan Banco Central de Timor-Leste (BCTL) telah melakukan penandatanganan amendemen Nota Kesepahaman (NK) terkait perluasan kerja sama di bidang pengawasan terhadap Anti Pencucian Uang/Pencegahan Pendanaan Teroris, dan Pendanaan Proliferasi Senjata Pemusnah Massal (APU/PPT/PPSPM). Pada rangkaian yang sama, OJK dan BCTL melakukan pertemuan bilateral untuk membahas pertukaran informasi perkembangan dan kebijakan sektor jasa keuangan, khususnya di bidang pengawasan perbankan dan rencana kerja sama di bidang APU/PPT/PPSP, antara lain kemungkinan 2 bank BUMN yang memiliki kantor di Timor-Leste, yakni Bank Rakyat Indonesia (BRI) dan Bank Mandiri, untuk menerapkan layanan aplikasi di Timor Leste guna meningkatkan akses keuangan masyarakat setempat.

OJK telah menerbitkan POJK Nomor 11 Tahun 2024 tentang Sistem Layanan Informasi Keuangan (SLIK), dengan perubahan ketentuan yaitu terkait perluasan cakupan pelapor SLIK meliputi perusahaan asuransi yang memasarkan produk asuransi kredit dan/atau suretyship, perusahaan asuransi syariah yang memasarkan produk asuransi pembiayaan syariah dan/atau suretyship syariah, perusahaan penjaminan, perusahaan penjaminan syariah, penyelenggara Layanan Pendanaan Bersama Berbasis Teknologi Informasi (LPBBTI/P2P Lending). Dengan penambahan pelapor, SLIK diharapkan dapat menyediakan informasi debitur yang lebih komprehensif guna mendukung LJK dalam proses analisis penyediaan dana, penerapan manajemen risiko kredit atau pembiayaan dan/atau risiko asuransi atau penjaminan, serta kegiatan lainnya untuk mendukung pelaksanaan kegiatan usaha pada LJK. Kewajiban menjadi pelapor bagi pelapor wajib baru dilaksanakan paling lama 1 tahun sejak POJK diundangkan.

Untuk mengatasi kendala penerbitan Obligasi Daerah dan Sukuk Daerah, OJK telah menerbitkan POJK Nomor 10 Tahun 2024 tentang Penerbitan dan Pelaporan Obligasi Daerah dan Sukuk Daerah dalam rangka menyesuaikan dan menyelaraskan dengan UU Nomor 1 Tahun 2022 tentang Hubungan Keuangan antara Pemerintah Pusat dan Pemerintah Daerah serta PP Nomor 1 Tahun 2024 tentang Harmonisasi Kebijakan Fiskal Nasional selaku peraturan perundang-undangan yang mengatur mengenai Obligasi Daerah. POJK ini mengganti, menggabungkan serta mencabut pemberlakuan 3 POJK yang mengatur mengenai Obligasi Daerah dan Sukuk Daerah, yaitu POJK Nomor 61/POJK.04/2017 tentang Dokumen Pernyataan Pendaftaran dalam rangka Penawaran Umum Obligasi Daerah dan/atau Sukuk Daerah, POJK Nomor 62/POJK.04/2017 tentang Bentuk dan Isi Prospektus dan Prospektus Ringkas dalam rangka Penawaran Umum Obligasi Daerah dan/atau Sukuk Daerah dan POJK Nomor 63/POJK.04/2017 tentang Laporan dan Pengumuman Emiten Penerbit Obligasi Daerah dan/atau Sukuk Daerah.

OJK telah meluncurkan Peta Jalan Pengembangan dan Penguatan Dana Pensiun Indonesia 2024-2028 pada 8 Juli 2024. Peta jalan ini memiliki visi untuk mewujudkan dana pensiun yang dapat membangun ketahanan masyarakat, meningkatkan densitas dana pensiun, dan mendorong pembangunan nasional yang berkelanjutan. Peta Jalan ini ditopang dengan empat pilar prinsip pengembangan dan penguatan, yaitu: (1) Penguatan ketahanan dan daya saing industri dana pensiun; (2) Pengembangan elemen-elemen dalam ekosistem industri dana pensiun; (3) Akselerasi transformasi digital industri dana pensiun; dan (4) Penguatan pengaturan, pengawasan, dan perizinan.

Dalam rangka penguatan industri PPDP, OJK bersama The Organisation for Economic Co-operation and Development (OECD), Asian Development Bank Institute (ADBI), dan perwakilan dari 33 negara dalam forum Roundtable on Insurance and Retirement Savings in Asia 2024 membahas mengenai pengembangan dan penguatan sektor asuransi dan dana pensiun di Asia, peran asuransi dalam mendukung mitigasi perubahan iklim dan mitigasi risiko bencana banjir, serta kesenjangan perlindungan pada program pensiun. Selain itu, OJK berfokus menerapkan reformasi untuk semakin memperkuat sektor asuransi dan dana pensiun yang ditopang oleh empat pilar utama, yaitu memperkuat modal dan pendalaman pasar; meningkatkan tata kelola dan manajemen risiko; memperkuat ekosistem industri; serta mengadopsi praktik terbaik dan standar internasional.

Dalam rangka meningkatkan transparansi keuangan Dana Pensiun dan perusahaan perasuransian, OJK melakukan penyempurnaan terhadap RPOJK penyampaian laporan berkala bagi dana pensiun dan perusahaan perasuransian sebagai tindak lanjut atas amanat UU P2SK. Ketentuan tersebut diantaranya mengatur terkait penyampaian laporan berkala dan sanksi administratif yang dikenakan serta tata cara pengungkapan laporan tertentu dan hasil analisis atas laporan berkala kepada pihak lain. Selain itu, OJK juga sedang melakukan penyempurnaan atas RSEOJK Laporan Perasuransian dalam rangka menyesuaikan format laporan perusahaan asuransi/reasuransi agar sejalan dengan Pernyataan Standar Akuntasi Keuangan 117 mengenai Kontrak Asuransi.

OJK menghormati putusan Mahkamah Agung Nomor 1206 K/PDT/2024 terkait gugatan citizen lawsuit praktik pinjaman online yang diajukan oleh para penggugat sejak tahun 2021 yang antara lain meminta OJK sebagai salah satu tergugat untuk membuat peraturan dan memperkuat pengawasan untuk menjamin pelindungan hukum bagi seluruh pengguna aplikasi pinjaman online dan masyarakat. Berdasarkan hal tersebut, OJK telah dan terus melakukan upaya penguatan industri Layanan Pendanaan Bersama Berbasis Teknologi Informasi (LPBBTI) atau Fintech Peer to Peer lending (P2P Lending) serta pelindungan konsumen dan masyarakat, melalui berbagai ketentuan dan roadmap LPBBTI 2023-2028, dan penyempurnakan ketentuan tentang Layanan Pendanaan Bersama Berbasis Teknologi Informasi (RPOJK LPBBTI), yang mencakup antara lain penguatan kelembagaan, manajemen risiko, tata kelola dan pelindungan konsumen, serta penguatan dukungan terhadap sektor produktif dan UMKM.

Dalam rangka meningkatkan pelindungan konsumen dan masyarakat terhadap semakin meningkatnya penipuan secara online yang memanfaatkan layanan keuangan seperti transfer rekening bank, virtual account, serta top-up pada dompet digital (e-wallet), maka OJK bersama regulator, lembaga, dan pihak terkait akan membentuk anti scam center yang ditargetkan akan beroperasi dalam waktu dekat. Untuk itu diperlukan persiapan dasar hukum, sistem informasi pendukung, mekanisme kerja dan lokasi dari anti scam center. Saat ini OJK telah melaksanakan high level meeting (dengan K/L terkait) untuk pembentukan anti scam center.

Dalam rangka upaya memperkuat infrastruktur pelaksanaan fungsi pelindungan konsumen dan masyarakat sebagaimana tertuang dalam Peta Jalan PEPK 2022-2027 serta meningkatkan kompetensi serta keahlian PUJK dalam aspek Pelindungan konsumen, OJK telah membentuk tim penyusun dan tim verifikasi Standar Kompetensi Kerja Nasional Indonesia Bidang Perilaku Pelaku Usaha Jasa Keuangan, Edukasi, dan Pelindungan Konsumen (SKKNI PEPK). Selain itu, akan dimulai kegiatan kick off meeting dan pelaksanaan penyusunan Kerangka Kualifikasi Nasional Indonesia Bidang PEPK (KKNI PEPK).

Dalam rangka meningkatkan literasi keuangan masyarakat desa dan nelayan, OJK telah menyelenggarakan program Desaku Cakap Keuangan dan Edukasi Keuangan bagi Nelayan di Kabupaten Belitung Timur dan Belitung. Program Desaku Cakap Keuangan merupakan upaya OJK dalam meningkatkan pemahaman masyarakat desa terkait produk dan layanan keuangan melalui pembekalan terhadap perangkat desa. Kegiatan terdiri dari sesi talkshow edukasi keuangan dan product matching.

OJK menginisiasi penyelenggaraan Financial Literacy Award tahun 2024 yang merupakan penghargaan bagi PUJK dan Pemerintah Daerah (Pemda) dan diharapkan dapat mendorong peran aktif PUJK dan Pemda dalam menyelenggarakan program literasi keuangan yang berdampak, berkelanjutan dan inovatif sehingga dapat mengakselerasi peningkatan literasi keuangan masyarakat secara masif, merata dan tepat sasaran.

Dalam rangka menyambut peringatan Hari Literasi Internasional pada tanggal 8 September 2024, OJK akan menyelenggarakan Kampanye Literasi Keuangan melalui media sosial yang bertema: Warganet Cakap Keuangan. Kampanye Warganet Cakap Keuangan akan dilaksanakan secara serentak oleh Kantor Pusat OJK, Kantor OJK Daerah (KOD) dan PUJK melalui media sosial pada bulan September s.d Oktober 2024 untuk meningkatkan pengetahuan masyarakat terkait produk dan layanan keuangan, waspada aktivitas keuangan ilegal, serta tips keuangan.

OJK bersama Pemda terus mendorong percepatan pemerataan akses keuangan di berbagai daerah termasuk di wilayah Indonesia Timur yang diharapkan bisa membantu peningkatan kesejahteraan masyarakat. Dalam rangkaian kegiatan tersebut juga dilakukan pengukuhan Tim Percepatan Akses Keuangan Daerah (TPAKD) Papua Barat Daya yang dilanjutkan dengan Rakor TPAKD se-wilayah Papua di Sorong untuk mengidentifikasi kendala dan tantangan tugas TPAKD serta penyediaan akses keuangan di Wilayah Papua, sehingga dapat merumuskan rekomendasi kebijakan yang efektif dan efisien dalam peningkatan perekonomian dan kesejahteraan masyarakat.

C. Pengembangan dan Penguatan SJK Syariah

Dalam upaya mendukung keunikan produk syariah, OJK telah mengembangkan Cash Wakaf Link Deposit (CWLD) yang merupakan produk bank syariah sebagai Lembaga Keuangan Syariah Penerima Wakaf Uang (LKS PWU) yang berbasis wakaf uang temporer. CWLD memberikan kesempatan bagi nasabah untuk mewakafkan uangnya dalam bentuk deposito yang pokoknya akan kembali setelah jangka waktu wakaf berakhir dan bagi hasil deposito dapat langsung disalurkan untuk penerima manfaat wakaf. CWLD bagi perbankan syariah dapat meningkatkan Dana Pihak Ketiga (DPK) dengan maturitas dari sisi likuiditas yang lebih panjang karena dana wakaf memiliki jangka waktu tertentu dan meningkatkan aset perbankan syariah. Saat ini telah terdapat implementasi CWLD yang disertai pembiayaan kepada nazir yang disalurkan oleh Bank Umum Syariah dan Bank Perekonomian Rakyat Syariah.

OJK sedang menyusun RPOJK Kualitas Aset BPRS sebagai pelaksanaan dari amanat UU P2SK khususnya terkait penyempurnaan kegiatan usaha bagi BPRS, yang diantaranya mengatur penyempurnaan pengaturan terkait AYDA, penambahan cakupan aset produktif berupa surat berharga yang diterbitkan Bank Indonesia, Pemerintah, Pemda, penyertaan modal pada lembaga penunjang BPR Syariah, dan penyesuaian lainnya. Selain itu, RPOJK juga akan mengatur penegasan peran DPS dalam kebijakan pembiayaan dan penambahan pilar pemenuhan prinsip syariah dalam cakupan pedoman kebijakan pembiayaan.

Dalam rangka meningkatkan literasi dan inklusi keuangan syariah khususnya pada segmen pelaku UMKM, wirausahawan muda, dan santri, OJK menggelar Forum Edukasi dan Temu Bisnis Keuangan Syariah (FEBIS) di Provinsi Aceh. FEBIS mengkombinasikan kegiatan business matching dan kegiatan edukasi keuangan syariah serta sharing session kiat-kiat pengembangan usaha. Pelaksanaan FEBIS juga dirangkaikan dengan pelaksanaan program Ekosistem Pesantren Inklusif Keuangan Syariah (EPIKS) yang berfokus untuk meningkatkan akses keuangan syariah di lingkungan Pesantren. Berkolaborasi dengan PUJK Syariah, telah dilaksanakan pembukaan produk tabungan SimPel iB dan tabungan emas bagi santri di 3 Dayah/Pesantren, serta penyaluran pembiayaan syariah kepada pelaku UMKM di sekitar Dayah/Pesantren di wilayah Aceh.

OJK tengah menyelenggarakan Indonesia Sharia Financial Olympiad (ISFO) Tahun 2024 sebagai salah satu ajang tahunan dalam upaya meningkatkan literasi dan inklusi keuangan syariah bagi segmen pelajar/santri dan mahasiswa. ISFO 2024 terdiri 2 kategori kompetisi yaitu Kompetisi Cerdas Cermat Keuangan Syariah bagi kelompok pelajar/santri dan mahasiswa, serta Kompetisi Wirausaha Muda Syariah yang merupakan kategori baru dalam ISFO 2024 dengan tujuan untuk mengembangkan jiwa kewirausahaan mahasiswa. Sejak dibuka secara resmi pada tanggal 24 Juni 2024 hingga akhir Juli 2024, ISFO 2024 telah menjaring sejumlah 3.275 peserta yang berasal dari seluruh Indonesia. Babak grand final ISFO 2024 yang rencananya akan diselenggarakan di akhir bulan Agustus secara langsung di Jakarta setelah para peserta mengikuti beberapa tahap penyisihan.

D. Inovasi Teknologi Sektor Jasa Keuangan (ITSK), Aset Keuangan Digital dan Aset Kripto (IAKD)

Sejalan dengan amanat UU P2SK dan agar penerapan kerangka kerja keamanan dan ketahanan siber di sektor ITSK dapat berjalan secara efektif, OJK telah meluncurkan Pedoman Keamanan Siber (Cybersecurity Guidelines) yang dirancang khusus untuk Penyelenggara ITSK, yang mencakup perlindungan data, manajemen risiko, respons insiden, maturity assessment, training and awareness.

OJK saat ini sedang menyusun:

a. RPOJK mengenai Lembaga Pemeringkat Kredit Alternatif (LPKA), yang mencakup pengaturan terkait penyelenggaraan kegiatan usaha LPKA mulai dari prinsip, ketentuan perizinan usaha, kelembagaan, tata kelola, pengawasan, hingga aspek pelindungan konsumen.

b. RPOJK Terkait Lembaga Agregasi Inovasi Teknologi Sektor Keuangan (Aggregator), yang akan mengatur penyelenggaraan kegiatan usaha Aggregator.

c. RSEOJK mengenai Pelaporan Penyelenggaraan ITSK, yang mengatur mengenai jenis-jenis laporan yang harus disampaikan oleh Penyelenggara ITSK kepada OJK, dan mencakup profil perusahaan, kinerja, struktur organisasi, kegiatan usaha, laporan keuangan, hingga pengelolaan risiko.

d. RSEOJK mengenai Asosiasi Penyelenggara ITSK untuk memberikan kerangka hukum atas pelaksanaan tugas asosiasi penyelenggara ITSK termasuk pelaksanaan tugas asosiasi dalam mengembangkan sektor ITSK.

OJK telah menyusun Naskah Akademik mengenai RPOJK Penyelenggaraan Perdagangan Aset Keuangan Digital Termasuk Aset Kripto. Selanjutnya, OJK sedang menyusun RPOJK terkait Penyelenggaraan Perdagangan Aset Keuangan Digital dan Aset Kripto, dalam rangka mempersiapkan peralihan tugas pengaturan dan pengawasan Aset Keuangan Digital termasuk Aset Kripto dari Bappebti ke OJK.

OJK akan melakukan launching Roadmap Pengembangan dan Penguatan Sektor ITSK, Aset Keuangan Digital dan Aset Kripto pada 9 Agustus 2024.

E. Penguatan Tata Kelola OJK

Dalam rangka mengantisipasi risiko yang dihadapi OJK dan Industri Jasa Keuangan ke depannya, OJK melakukan langkah-langkah sebagai berikut:

a. Penguatan atas framework manajemen risiko OJK sesuai praktik terbaik internasional, termasuk melakukan evaluasi atas top risk yang dihadapi OJK dalam beberapa tahun ke depan, risk appetite dan strategi untuk memitigasi dan mengendalikan risiko tersebut.

b. Sebagai bentuk continuous improvement dalam penguatan manajemen risiko dan memastikan tercapainya Destination Statement OJK, OJK juga menyelenggarakan Risk & Quality Officer (RQO) Forum Tahun 2024 sebagai forum peningkatan kapasitas, serta penguatan peran dan risk awareness Pimpinan dan RQO dari seluruh satuan kerja OJK terkait manajemen risiko dan manajemen kelangsungan bisnis yang terintegrasi.

c. meningkatkan literasi dan kompetensi pegawai OJK terkait keamanan siber, melalui kegiatan Cyber Bootcamp.

OJK terus meningkatkan kolaborasi dengan seluruh pemangku kepentingan dalam memperkuat tata kelola dan integritas sektor jasa keuangan (SJK) secara berkelanjutan, antara lain:

a. OJK melanjutkan kolaborasi dengan seluruh pemangku kepentingan di daerah dengan menyelenggarakan rangkaian kegiatan Roadshow Governansi Tahun 2024, yang terdiri dari Governansi Insight Forum (In Fo) dan Student Integrity Campaign (In Camp) di Makassar dengan melibatkan seluruh stakeholders di wilayah kerja Kantor OJK Provinsi Sulawesi Selatan dan Sulawesi Barat.

b. OJK mendorong penguatan fungsi Governance, Risk & Compliance (GRC) di sektor jasa keuangan, termasuk penguatan peran komite audit dan audit internal, salah satunya melalui pembentukan forum audit internal di masing-masing sektor jasa keuangan, seperti yang dibentuk oleh Asosiasi Asuransi Jiwa Indonesia (AAJI) sebagai forum diskusi antar auditor internal sektor jasa keuangan untuk saling bertukar informasi terkini dalam rangka continuous improvement.

c. OJK mendukung upaya peningkatan integritas laporan keuangan melalui kerjasama penguatan kualitas laporan keuangan yang dilakukan Asosiasi Emiten Indonesia (AEI) bersama Ikatan Akuntan Indonesia (IAI) untuk mengurangi terjadinya accounting shenanigans yang dapat merugikan pemegang saham dan Masyarakat.

d. OJK menyelenggarakan Forum Pre – Risk & Governance Summit (RGS) sebagai working group antara OJK dengan kementerian, lembaga, asosiasi profesi, akademisi hingga praktisi untuk mendiskusikan isu-isu GRC terkini, salah satunya terkait implementasi ESG dan penanganan cybersecurity.

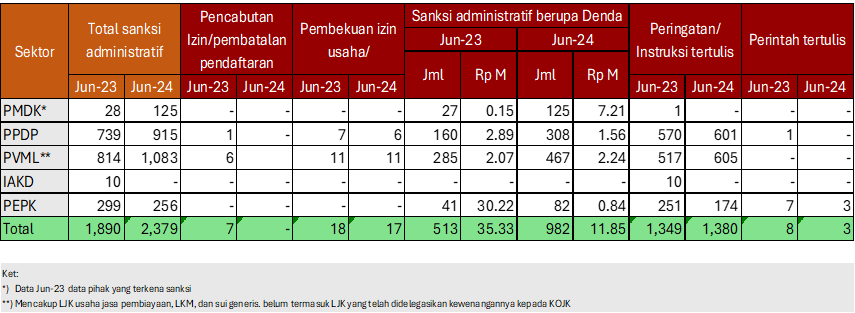

F. Penegakan Ketentuan di SJK dan Perkembangan Penyidikan

Dalam hal penegakan ketentuan di bidang sektor jasa keuangan, di semester I 2024 OJK telah menetapkan 2.379 sanksi administratif terhadap pelaku pelanggaran peraturan perundang-undangan di sektor jasa keuangan, naik 25,87 persen dari periode yang sama tahun lalu.

Selanjutnya, dalam pelaksanaan fungsi penyidikan sampai dengan 31 Juli 2024, Penyidik OJK telah menyelesaikan total 128 perkara yang terdiri dari 103 perkara Perbankan, 5 perkara Pasar Modal dan 20 perkara IKNB. Selanjutnya jumlah perkara yang telah diputus oleh pengadilan sebanyak 114 perkara, diantaranya 102 perkara telah mempunyai kekuatan hukum tetap (in kracht) dan 12 perkara masih dalam tahap kasasi.

| No | Tahap | PBKN | PMDK | PPDP | PVML | Jumlah |

| Perkara |

| 1 | Proses Telaahan | 4 | 13 | 3 | 5 | 25 |

| 2 | Penyelidikan | 4 | 5 | 1 | 0 | 10 |

| 3 | Penyidikan | 8 | 0 | 1 | 0 | 9 |

| 4 | Berkas | 0 | 0 | 1 | 0 | 1 |

| 5 | P-21 (Penyidikan Lengkap) | 103 | 5 | 19 | 1 | 128 |

| Proses Pengadilan |

| 1 | Putusan Pengadilan In Kracht | 81 | 5 | 14 | 2 | 102 |

| 2 | Banding | 0 | 0 | 0 | 0 | 0 |

| 3 | Kasasi | 8 | 0 | 4 | 0 | 12 |

Dengan kebijakan dan langkah penegakan hukum yang dilakukan, serta senantiasa bersinergi dengan Pemerintah, Bank Indonesia, LPS, dan industri keuangan maupun asosiasi pelaku usaha, OJK optimis sektor jasa keuangan dapat terjaga stabil dan tumbuh secara berkelanjutan di tengah berbagai downside risks yang dihadapi.

***

Informasi lebih lanjut:

Kepala Departemen Literasi, Inklusi Keuangan dan Komunikasi, Aman Santosa

Telp. (021) 29600000; Email: humas@ojk.go.id